6月全球谷物市场与贸易报告

来源: 作者: 时间: 2023-06-28

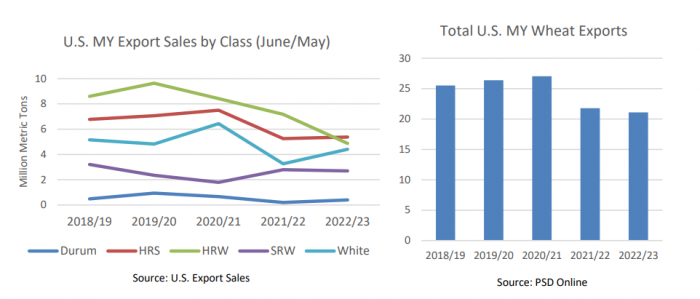

尽管白麦出口回升 但美国2022/23年度小麦总出口所下降

6月8日,FAS发布的每周出口报告包含了2022/23全年度(6月-次年5月)的销售数据。白麦在良好的生长条件和稳定的需求下,出口较2021/22年度增长了35%,达到440万吨。硬红冬(HRW)受干旱影响,出口下降32%,至490万吨。硬红春(HRS)和软红冬(SRW)保持相对稳定,分别为540万吨和270万吨。硬粒麦出口量翻了一番,达到39.5万吨,但仅占美国小麦出口总量的2%。

硬红冬(HRW):墨西哥仍然是美国硬红冬最大的出口目的地,占其2022/23年度小麦总出口的30%。供应减少而价格高企,使得美国硬红冬麦的出口量同比减少了三分之一。尼日利亚是美国出口的第二大市场。美国硬红冬麦对该市场的出口量下降了45%,至53.4万吨,主要因为货币汇率的大幅变化导致尼日利亚购买力收缩。总体看,美国对尼日利亚小麦总出口量较上年度下降52%,硬红冬麦和其他低质量小麦占美国对该市场出口量的三分之二。

软红冬(SRW):墨西哥是美国软红冬麦出口的最大市场,占其出货量的34%。2022/23年度的出口量相对持平,同比仅增长了2%。相比之下,对厄瓜多尔的出口同比增长强劲,增长了一倍多,该国也成为美国软红冬麦的第三大出口目的地。美软红冬麦对中国的出口量下降了55%,使得中国从2021/22年度的美国第二大软红冬麦市场下滑到2022/23年度的第四大市场。相对而言,美国价格没有竞争力。中国从澳大利亚和加拿大购买了大量小麦。

硬红春(HRS):菲律宾仍然是美硬红春麦最大的市场,占其该类小麦出口的20%以上。2022/23年度,菲律宾进口了110万吨美硬红冬,由于经济疲软,比2021/22年度下降了22%。

2022/23年度,美硬红春对日本的出口下降了25%;而对墨西哥的出口则增长了44%。墨西哥超过日本,成为美国硬红春麦的第二大进口国。对越南和缅甸的出口在2021/22年度大幅下降后出现反弹。

在强劲需求的推动下,中国的白麦进口量出现反弹,增长了近一倍,达到87万吨,成为美国该类别小麦的第二大进口国,仅次于菲律宾。总体而言,菲律宾对美国白麦的进口量已经连续5年下降了,主要因为价格高抑制需求。印度尼西亚的进口有所反弹,因2021/22年度俄乌战事导致价格飙升,对美麦需求回升。

从2021/22年度开始,美国硬粒麦的出口量翻了一番,达到39.5万吨。这一增长是由该品种的产量和需求增长推动的。欧盟,特别是意大利,仍然是美国硬粒麦最大的出口市场,主要用于制作意大利面。美国硬粒麦对阿尔及利亚的出口达到16.5万吨,增加了近五倍,因为其国内硬粒麦受到严重干旱的影响。阿尔及利亚对该品种的进口需求仍然很高,用来生产主食蒸粗麦粉和意大利面。

小麦

2023/24年度概述

全球粮食小麦产量预计将大幅上升,印度、俄罗斯、欧盟和乌克兰的产量将大大增加。随着俄罗斯、欧盟、印度和乌克兰的出口调整,供应增加推动全球贸易增长。由于一些主产区受到暴雨的影响,预计中国的进口需求增加。由于中国、俄罗斯和印度的饲料和其他用量的增幅超过了叙利亚食品、种子和工业(FSI)用量的降幅,全球消费预计将会上升。美国季节平均农场价格预计将下跌30美分/蒲式耳,至7.70美元/蒲式耳。

2022/23年度概述

本月预计全球产量将小幅上升,巴西的产量将有所上升。由于乌克兰出口强于预期,全球贸易量也将上升。预计欧盟、中国、土耳其、沙特阿拉伯和阿尔及利亚的需求强劲,摩洛哥和印尼抵消了印度尼西亚需求疲软的影响。由于叙利亚、尼日利亚和印度尼西亚食品、种子和工业使用量减少,全球消费预计会下降。美国季节平均农场价格预测仍保持在8.85美元/蒲式耳。

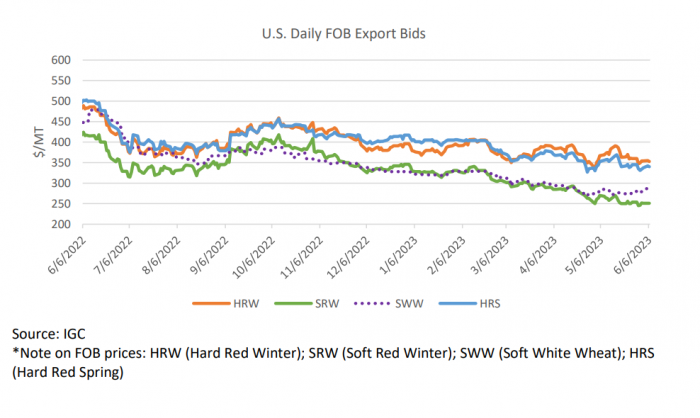

小麦价格

国内市场:自5月供需报告出台以来,美国除软白冬麦(SWW)外,所有品种的报价都有所下降,由于需求持续,后者仅上涨3美元/吨,至287美元/吨。硬红冬(HRW)价格下跌20美元/吨,至353美元/吨,原因是全球价格下跌压力和南部平原干旱有所缓解。硬红春(HRS)价格环比下跌17美元/吨,至340美元/吨,原因是需求缓慢,新作物的种植进展有所改善。软红冬(SRW)下跌13美元/吨,至251美元/吨,反映了新作物的有利天气和国际价格的下行压力。

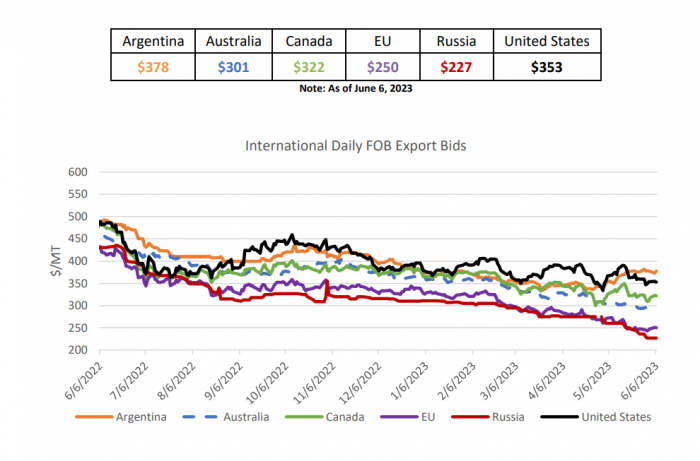

全球:自5月供需报告出台以来,全球小麦价格总体下降,主要因为产量预期将增加和黑海相对畅通的出口所致。由于供应充足,需求强劲,俄罗斯的报价下跌了33美元/吨。由于全球价格的下行压力,美国硬红冬麦报价下跌20美元/吨。欧盟报价下跌14美元/吨,原因是欧盟供应充足,新作物前景有利,尤其是在东欧。由于对2023/24年度产量的乐观预测,加拿大的报价下跌10美元/吨。澳大利亚的报价下跌4美元/吨。相比之下,由于出口供应减少,阿根廷的报价上涨28美元/吨。

大米

2023/24年度概述

全球稻米产量几乎没有变化,印度的增产被泰国和柬埔寨的减产预期所抵消。全球消费随着印度和菲律宾的增长而上升。预计进口量将会更高,主要是来自肯尼亚和菲律宾。由于印度从2022/23年度开始的结转库存大幅增加,预计全球库存将增加。

2022/23年度概述

全球稻米产量大幅上升,主要是由于印度的稻谷产量增加。全球消费下降,肯尼亚和菲律宾的增长仅部分抵消了伊朗消费的减少。出口预计会下降,主要来自中国和巴基斯坦。预计进口将增加,主要原因是伊拉克、肯尼亚和菲律宾的增长抵消了中国和伊朗进口预期的下降。全球库存明显增加,主要是由于印度库存的增加。

大米价格

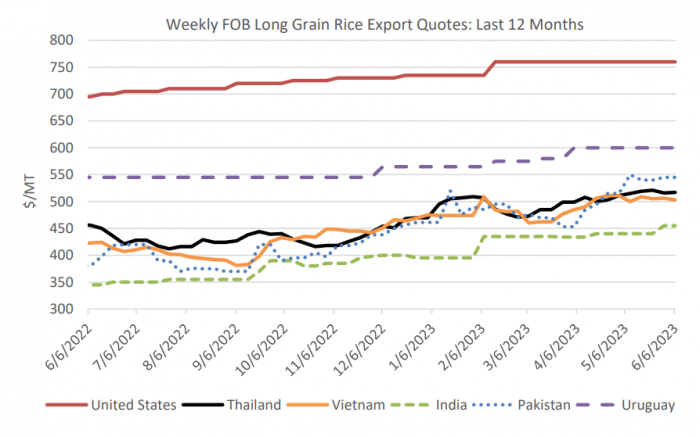

在过去的一个月里,美国出口报价保持在760美元/吨,乌拉圭报价为600美元/吨。泰国价格小幅上涨2美元/吨,至517美元/吨。由于供应有限和国内价格高企,越南的价格上涨13美元/吨,至503美元/吨。巴基斯坦的报价上涨最大,由于供应紧张,需求强劲,价格上涨45美元/吨,至545美元/吨。印度的报价也上涨了15美元/吨,至455美元/吨,继续是全球主要出口商中报价最低的。

市场特征

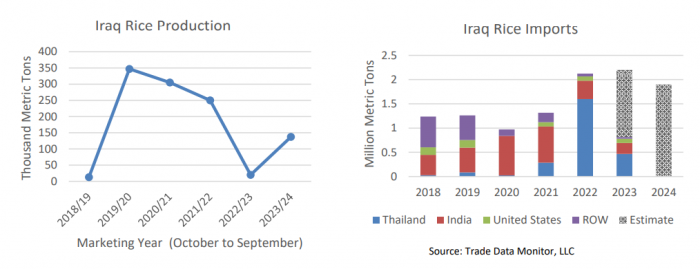

伊拉克大米进口将创纪录

2023年,伊拉克大米进口将显著激增,估计会达到创历史新高的220万吨。如果能实现,伊拉克将成为第四大大米进口国。今年,伊拉克面临着多个阻碍水稻生产的问题,主要是缺水。因此,增加进口量以帮助满足国内需求。2023年前4个月,伊拉克进口了超过81.5万吨大米。过去几年,主要出口国对伊拉克的大米出口稳步上升,大量大米来自泰国、印度和美国。

2023年迄今为止,美国已经向伊拉克出口了8.8万吨大米,占其大米进口总量的11%。伊拉克政府与美国签署了一份2022-2023年的谅解备忘录,要求伊拉克购买20万吨美国大米。2022年底,伊拉克的政府购买了8.8万吨美国大米,尽管美国的大米价格高于其他供应商。根据美国周度出口数据,5月份另一批4.4万吨美国大米已经出口至伊拉克。另外还有8万吨未完成销售被分配到2022/23市场年度和2023/24市场年度之间。

大多数伊拉克大米来自泰国或印度。2023年迄今为止,印度已经向伊拉克出口了约22.5万吨大米。2023年,泰国向伊拉克出口了近47万吨大米,占市场份额的57%。由于有竞争力的价格和大量的供应,印度和泰国对伊拉克的大米出口依然强劲。2014年泰国在伊拉克大米市场所占的份额输给了印度和越南之后,直到2022年,泰国都一直是伊拉克的主要大米供应国。2022年以来,印度已经发展成为其主要的供应国,向伊拉克出口印度大米。然而,由于消费者对来自泰国白米的偏好,伊拉克已经减少了对印度大米的购买量。展望未来,由于预计伊拉克大米产量将增加,预计2024年伊拉克大米进口将下降。

粗粮

2023/24年度概述

预计全球玉米产量将会上升,因乌克兰和赞比亚的产量增长。随着乌克兰和巴西出口的增长远远抵消了阿根廷的减少,全球贸易量预计将上升。由于来自欧盟的需求更加强劲,预计全球进口将会增加。美国季节平均农场价格保持在4.80美元/蒲式耳不变。

2022/23年度概述

随着巴西、印度和南非的玉米产量的增长超过了阿根廷和墨西哥的下降,预计全球玉米产量将会上升。预计全球贸易将小幅上升,乌克兰、欧盟和南非的出口增加,远远抵消了阿根廷和美国出口的减少。随着美国进口的下降,全球进口略有下降。美国季节平均农场价格维持在6.6美元/蒲式耳不变。

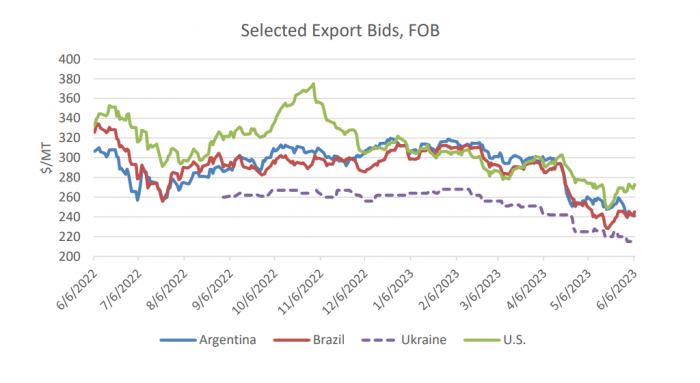

玉米价格

自5月供需报告出版以来,美国和巴西的报价均有所上升,而阿根廷和乌克兰的报价则略有下降。美国报价上涨3美元/吨,至272美元/吨,与上个月相比几乎没有变化,不过由于西部和中部玉米带的干旱状况,价格最近有所上涨。巴西价格上涨5美元/吨,至245美元/吨,主要因为市场对即将到来的创纪录收成有强劲的需求。阿根廷报价为241美元/吨,环比下跌11美元/吨,巴西大量供应的预期压低了阿根廷的价格。乌克兰报价215美元/吨,下跌10美元/吨,欧盟新的出口限制、战争升级以及黑海谷物倡议(BSGI)的不确定性,使得市场对乌克兰玉米相对于其他出口国的需求打了折扣。

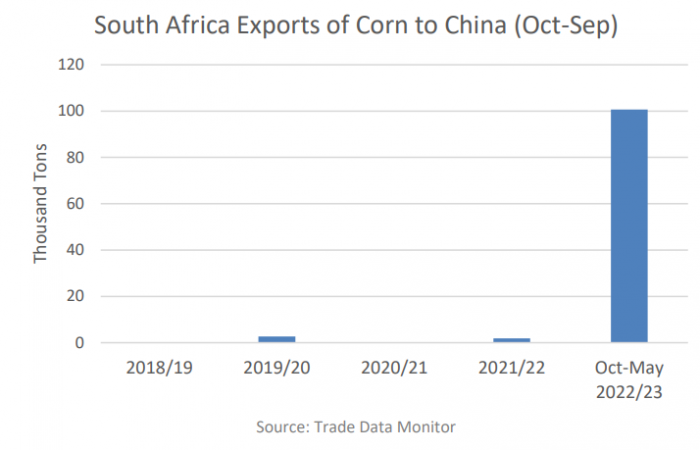

南非增加对中国的玉米出口

自2023年初以来,南非已向中国出口了10多万吨玉米,这是自2014年签署出口协议以来,这一非洲主要的玉米生产商出口的最大玉米量。南非充足的可出口供应和南非货币兰特(ZAR)的连续贬值与中国持续的需求同步吻合。

到2022/23年度,南非玉米总产量预计将达到1700万吨,预计将出口370万吨。虽然较2021/22年度的纪录略有下降,但产量的增长给南非玉米出口价格带来了下行压力,使该国在全球玉米市场上具有价格竞争力。与之相匹配的是兰特对美元的价值稳步下降。自2023年初以来,兰特汇率已经下跌了15%以上。

官方贸易数据显示,3月份出口的5万吨黄玉米的单位价值仅为318美元/吨。同月,中国海关的数据显示,巴西和乌克兰玉米的单位价值较其高出30美元/吨以上。

相对于中国的需求规模,最近购买的10万多吨的黄玉米数量很小。然而,中国正在积极寻求增加新的玉米供应商,部分原因是乌克兰持续的战争,以及其主要供应商美国的价格缺乏竞争力。缅甸是一个与南非规模相当的出口国,它于2022年2月18日获得了中国的植物检疫许可,使跨境玉米贸易得以开始。2022年记录的第一批货物只有1.6万吨。然而,本市场年度迄今为止,中国海关的数据显示,从缅甸进口的玉米超过30万吨,高于前3年没有植物检疫协议的出口总和。南非同样可以在中国寻找新的玉米贸易伙伴的过程中受益。

(来源:美国农业部,译者:广东华南粮食交易中心 郑文慧)

上一篇 | 最新玉米市场行情动态

下一篇 | 6月28日最新玉米市场行情动态

一周热点

- 2023-12-21陕西:以项目为支撑 先行试点推进豆粕减量替代

- 2023-12-21关于推介发布畜禽粪污资源化利用典型案例的通知

- 2023-12-21心系震区 | 正大集团通过正大慈善基金会捐赠100万元物资驰援甘肃、青海抗震救灾

- 2023-12-21稳步推进饲用豆粕减量替代

- 2023-12-20豆粕减量替代专刊||禾丰:多管齐下推动和践行豆粕减量替代技术

- 2023-12-20中国驻圣保罗总领馆总领事余鹏访问正昌巴西公司

- 2023-12-20猪、肉牛、肉羊和草鱼饲用豆粕减量替代技术要点

- 2023-12-19饲料所主办国家饲料质量安全风险预警工作总结暨工作部署会

- 2023-12-19国家发展改革委:近期生猪预期盈利表现或依旧欠佳

- 2023-12-18关于召开第二届生物饲料创新发展高峰论坛的预通知