进入10月中下旬,随着新作上量高峰临近,季节性卖压是否会导致玉米价格展开新一轮下跌?笔者从宏观逻辑、产业逻辑和供需逻辑三个方面进行了分析。

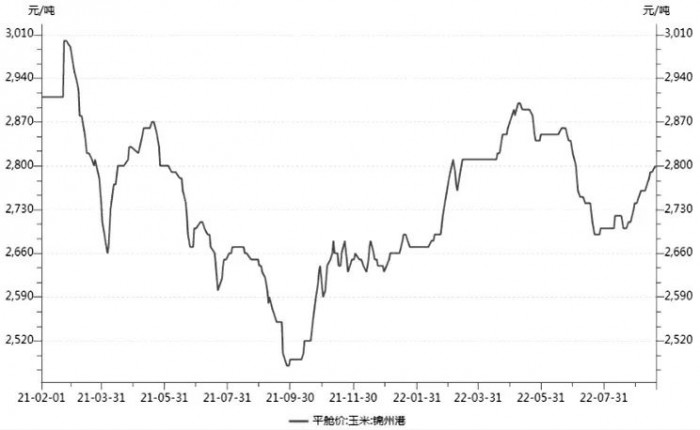

国庆节假期,国内外玉米市场走势小幅分化。在俄乌冲突担忧加剧和全球新作玉米减产的支撑下,CBOT玉米期货较节前小幅上涨。国内玉米随着新作上量逐步增多,现货价格主线稳定,但局部报价先扬后抑、稳中走弱。今年年初,俄乌冲突导致全球粮食供应链中断,全球粮食危机担忧加剧。为解决乌克兰农产品出口问题,今年7月经多方努力终于达成了黑海粮食倡议。10月8日,乌克兰表示,自黑海粮食倡议实施以来已出口660万吨农产品,黑海谷物倡议或于11月底到期。当前,俄乌冲突持续升级,联合国寻求扩大黑海粮食协议并延长一年的努力将成为泡影。市场认为,俄乌冲突正面临着一个“危险转折点”,若俄乌冲突进一步升级,仍将继续推高全球农产品价格。?今年以来,全球通胀热度不减,为抑制物价全球掀起新一轮“加息潮”。9月21日,美联储年内第5次加息75个基点,将联邦基金利率目标区间上调至3%—3.25%。美联储宣布加息后,英国央行、瑞士央行、挪威央行等多国央行密集宣布加息。10月7日,美国劳工部公布11月美联储会议前最后一份非农就业报告数据强于市场预期,美联储11月议息会议再次加息75个基点或已成定局。随着全球货币政策持续收紧,全球经济衰退担忧加剧,大宗商品整体承压。从以上分析来看,俄乌冲突进一步升级或导致全球谷物供给紧张格局加剧。同时,全球流动性持续收紧将削弱大宗商品需求前景,二者多空交织,建议关注多空驱动轮换的时间窗口。我国主动建库周期仍在持续。我国从2016年临储拍卖开始,整个产业经历了“前临储时代”(2016—2017年)、“后临储时代”(2018—2020年),从2021年开启“无临储时代”。在全球农产品供给紧张以及我国玉米产需缺口仍存的背景下,保供稳价仍是政策调控的主基调。而临时储备库存是国家调节阶段性市场供需的重要手段,所以国家主动建库存仍将维持相当长的一段时间。从全球来看,2022/2023年度,全球玉米期末库存以及美国玉米期末库存都处于近几年的相对低位。9月,USDA月度供需报告调低全球2022/2023年度玉米期末库存至3.04亿吨,下调美国玉米期末库存至3095.4万吨。当前,北半球新作玉米全面展开收割,市场焦点转移至美国玉米收割进度以及谷物出口数据。USDA发布的报告显示,截至9月29日当周,美国玉米2022/2023年度出口净销售22.7万吨,明显低于市场预期。同时,截至10月2日当周,美国玉米收割率为20%,低于市场预估和5年均值22%,收割进度慢于预期对市场形成一定支撑。因此,需要继续关注美国玉米收割进度和出口数据。从国内来看,2022/2023年度,我国玉米产需缺口仍存,进口和替代仍是主要的供给补充。玉米进口成本居高不下,同时国内小麦和超期稻谷可替代数量有限,在巴西玉米进口规模大幅放开之前,国内玉米年度供需仍处相对偏紧状态。新作方面,减产预期大幅降温,产量同比或稳中略增。新粮上市进度加快,并且整体粮质好于此前预期。然而,天气预报显示,国庆节后,东北会出现一轮大范围雨雪、大风和降温天气,预计雨雪过后农田偏湿,大面积机收或将有所推迟,新粮上市进度或有所放缓,后期重点持续关注主产区上市进度。消费方面,生猪价格持续上涨,养殖利润保持在相对高位。最新数据显示,截至10月8日,全国生猪均价已达到26.44元/公斤,自繁自养利润为1465.17元/头,高额养殖利润持续推升养殖热情,四季度玉米饲用消费预期有望持续回暖,饲料企业等待新粮上量进行补库,下游需求回暖或减缓季节性供给压力。综上所述,2022/2023年度,国内玉米供求紧平衡格局不改,维持回调买入思路不变。重点关注宏观逻辑多空驱动轮换的时间窗口和主产区新作上量节奏,不确定因素是巴西玉米进口节奏和规模。