主产区多干旱少雨 玉米减产担忧加剧

来源: 作者: 时间: 2022-08-30

从目前的情势来看,当期期价的上行更多是源自于对于国内窗口期的交易。无论是东北的涝灾,还是黄淮的干旱都对于产量有着潜在的下行影响。相比于当前的基本面偏弱的情况,市场对于信息的预期推动要大于实际的现货成交。

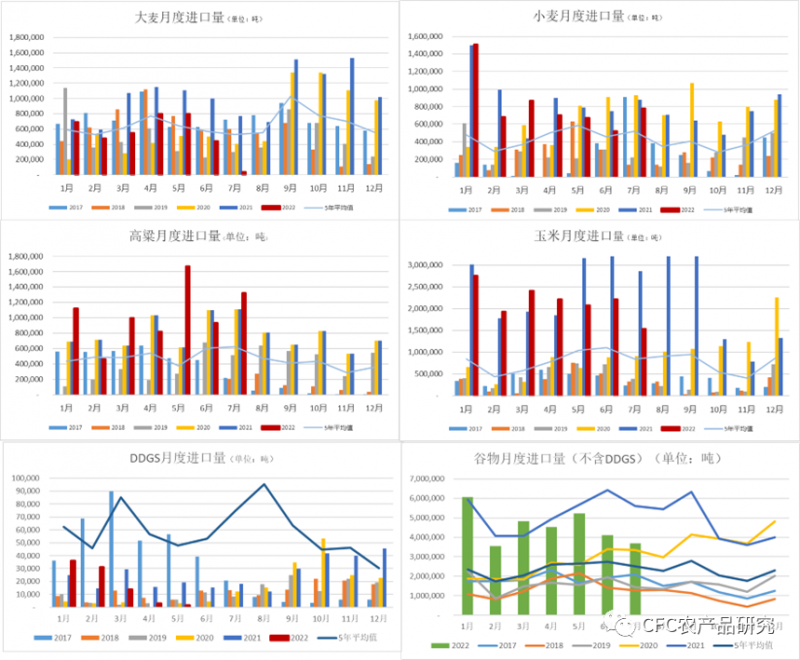

这种短缺如果从所有能量类的进口量上来看尚且充裕,不过但从玉米角度来看仍较去年同期下降。事实上本年度进口买船一定程度上受到进口成本倒挂的限制,根据海关总署的数据,自4月以来,国内进口玉米的数量处于低位运行,5-7月同比减量浮动在34%到46%之间。

数据来源:海关总署,中信建投期货

此前进口价格的水涨船高限制了进口水平,不过从目前来看,后期进口也有一定的隐忧。

由于本年度拉尼娜现象为全球带来的极端天气,大范围的干旱少雨影响的不止是部分主产区“怕旱不怕涝”的玉米,也影响了其他谷物的生长。以下的事实不可忽略:

乌克兰农业部周五公布的数据显示,乌克兰2022年小麦收割完成98%,产量为1880万吨,数据显示,农户已完成460万公顷小麦的收割,平均单产为每公顷4.08吨。根据USDA口径,乌小麦产量在21-22市场年度为3300万吨(单产4.46吨/公顷),22-23市场年度为1950万吨(单产3.71吨/公顷)。

罗马尼亚农业部表示,今年罗马尼亚收获了900万吨小麦,同比减少20.4%,因为天气恶劣,生产成本提高。2021年罗马尼亚谷物产量达到创纪录的水平,其中小麦产量为1130万吨。从数量上来看,近五年罗马尼亚小麦产量约在880万吨-910万吨之间,出口量在400-640万吨之间,产量的下调或意味着出口量的下滑。

法国农业部下属的农作物办公室FranceAgriMer表示在截至8月22日的玉米优良率为47%,低于上周的50%。根据欧洲作物监测机构MARS的评估,预计法国的单产将从21年的10吨/公顷下调到8.1吨/公顷,这一数值也低于5年平均的9.09吨/公顷。

罗马尼亚和法国作为欧洲玉米的主产区,单产受限也波及到本年度欧盟的玉米产量和出口预期。欧盟委员会在上周的月报中将2022年欧盟玉米产量预期值下调了10%,这也是连续第二次大幅下调,严重干旱酷热天气使得欧盟2022/23年度的可用玉米产量预期下调至5930万吨,较上月预测下调9.88%,与其同步的是350万吨的进口增量和100万吨的出口减量。

周四,印度政府批准一项限制小麦粉出口的政策,以平抑国内市场价格。因为3月份的热浪天气导致小麦减产,国内小麦价格创下历史新高,印度在5月14日禁止私营贸易商出口小麦。2022年4至7月期间,印度面粉出口同比猛增200%,并抬高了本地价格。为了确保粮食安全并遏制价格上涨,政府修改了不限制小麦面粉出口的政策。

据哈萨克斯坦国家统计局的数据显示,2021/22年度哈萨克斯坦的小麦出口量达到610万吨,同比增长6%,其中对欧盟的小麦出口35.43万吨,是上个年度的3.5倍,其中对意大利出口32.4万吨,对拉脱维亚出口1.54万吨,对波兰出口1.32万吨。显示俄乌冲突后欧洲的采购半径也在增大的事实。

根据USDA8月对于全球玉米平衡表的预估,22-23市场年度全球玉米产量预计减少629万吨。根据本年度Pro Farmer本年度对于玉米的田野调查来看,本年度的美玉米的单产较NASS在8月12日预估的175.8而言,168的数值更为惊人,如果这个数字真的兑现到产量上,那么预期值将来到13759百万蒲,低于8月WASDE预期的14359百万蒲,约减少1500万吨。目前美玉米已经进入灌浆至乳熟期,产量基本已经定型,减产将意味着出口水平的进一步下行。

除了产量的降低,近期汇率的因素也对进口决策造成潜在影响。根据今日16:30的数据,在岸人民币兑美元官方收报6.9210,较上一交易日官方收盘价跌589点,较上日夜盘收盘跌495点。我们可以简单计算下,当汇率从6.8升至6.9的时候,CNF380美元/吨的玉米进口成本的增量在40元/吨,对于正常利润在20-30元的玉米来说,这个收益的减损是痛苦的,这也必将影响进口商的采购决策。

也就是说,除了当前国内对于减产的担忧之外,海外目前减产的担忧也将进一步推高进口成本,这一点对于后期的采购也将带来一定压力。综合来看,我们认为在新粮开秤价的博弈尚未开启之前,套保单的建立以及利润兑现周期或是短暂的。当前策略的制定需要考虑新陈窗口期对于潜在减产的交易,进口企业也要对后期进口成本的可能提升加以考虑,或者根据自身成本情况进行多头套保,顺势而为。 来源:中信建投期货

下一篇 | 玉米短期上方空间有限