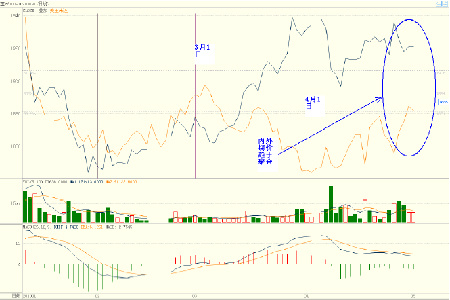

四月份的国内、外玉米期货市场,行情极度背离的情况有所收敛。至4 月30 日,CBOT玉米较上月上涨31 美分/蒲式耳以376 美分/蒲式耳报收,而连玉米主力合约C1009 虽于月初再度刷新合约高点,但月末低收于1921 元/吨,反较上月下跌7 元/吨,且成交大增85.44万至205.59 万手,持仓亦相应增加2.04 万至23.71 万手,显示有主力资金高位布空打压。与三月末相比,内、外市场玉米期价趋于聚合(见图1)。

图1 连玉米1009 与CBOT 玉米连续合约收盘价线叠加图

一、四月玉米市场回顾与成因浅析

(一)CBOT 玉米:供需矛盾抑制反弹美元强势阻碍出口

4 月以来,CBOT 玉米期价自年内低位强势反弹,行情初现企稳迹象,笔者也认为,受生产成本等支撑,期价续跌空间有限(09 年低点300 美分/蒲式耳一线成为“铁底”的可能性极大),但就其当前市况而言,期价仍明显受制于1 月中旬遗留的下跌跳空缺口。笔者认为,此缺口压力依然长期有效,CBOT 玉米低位震荡态势仍将延续,期价走强仍需时日(见图2)。

上述判断缘自其供需矛盾的加剧。1 月USDA 月度供需报告公布后遗留的下跌跳空缺口已预示着其相当长的时间内将弱势运行,毕竟该报告数据是在收获全面完成、产量基本确定而需求亦大致明确的基础上做出的,因而其影响深远。而4 月USDA 供需报告将其09/10年度玉米饲料需求调减1000 万蒲式耳至5.45 亿蒲式耳,致使其预估年末库存达到18.99 亿蒲式耳的创纪录水平。而更值得注意的是,虽然本年度种植意向高出上年230 万英亩达到8879.8 万英亩,但最新USDA 报告显示:截至4 月25 日,其玉米种植已完成50%,大大快于去年同期的20%与22%的五年均值。最新消息称,其玉米播种可于五月第一周全部完成。

而与此同时,美元的强势抑制其出口进度,成为抑制其价格反弹的因素,且笔者预期将是未来5 月继续阻碍出口、从而抑制价格反弹幅度的最重要因素。截至4 月22 日,美国本作物年度累计出口玉米不足11.3 亿蒲式耳,这意味着在剩余的18 周内,其出口速度应不低于4250 万蒲式耳/周,但统计数据表明,其前34 周的平均水平仅为3340 万蒲式耳/周,笔者仍然认为,USDA 随后报告中有继续、甚至大幅调减其出口预估的可能。

图2 CBOT 玉米连续合约日K 线图

4 月的国内玉米现货延续强势,以笔者跟踪调查的山东聊城某粮站为例,玉米收购价格由月初的1820 元/吨上涨至月末的1880 元/吨,主产区深加工龙头企业——吉林大成的玉米收购价格亦大幅上涨至1750——1760 元/吨。但在期货市场上,连玉米呈现冲高回落,主力合约C1009 报收于1921 元/吨,较上月下跌7 元/吨,且高位增仓、放量,期价面临继续回调压力。

笔者认为:4 月的现货强势主要得益于农户惜售与需求的季节性增长。三、四月份,生猪开始补栏,饲料生产出现季节性增长,部分地增加了玉米消费,4 月重启的三次主产区临储玉米拍卖近乎100%的成交率可见一斑。而期货价格趋弱缘自市场对政策的解读,有证据表明,为平抑国内玉米价格,部分企业已开始进口美国玉米,其实这也或许正是CBOT 玉米期价本月走强的主因。

但当前需求仍显疲软,反映销区需求的跨省移库临储玉米4 月拍卖数据表明了这一点,成交比率、成交格均保持了基本稳定(见下表)。笔者分析:现货市场的强势与临储补贴、大量囤积不无关系。据农业部监测,3 月末,全国活猪平均价格9.85 元/公斤,比前一周下降2.3%,猪肉价格16.98 元/公斤,比前一周下降1.9%,活猪与猪肉价格分别连续下降12周和11 周,累计降幅分别为19.7%与12.5%,与去年同期相比分别下降12.6%和9.8%,笔者不否认4 月开始的冻肉储备对饲养业有提振作用,但同期玉米价格的大幅上涨将其完全抵消。玉米现货、包括连玉米期价并不具备继续大幅上涨的条件,调整在所难免。大幅上扬或待回落调整充分后展开(见图3)。

临储玉米(跨省移库)交易结果(单位:万吨)

|

日期 |

投放量 |

成交量 |

成交率% |

成交均价 |

|

3 月23日 |

58.29 |

21.13 |

36.25 |

1885.46 |

|

3 月30日 |

56.93 |

24.36 |

42.79 |

1867.81 |

|

4 月6 日 |

57.3 |

40.36 |

70.44 |

1871.54 |

|

4 月13日 |

57.35 |

35.18 |

61.34 |

1863.85 |

|

4 月20日 |

57.05 |

28.41 |

49.80 |

1874 |

|

4 月27日 |

58.08 |

33.3 |

57.33 |

1863 |

图3 连玉米1009 日K 线图

二、影响五月玉米市场的主要因素

纵观未来5 月的国内外玉米市场,国际市场上, CBOT 玉米反弹难继,美元或是影响CBOT 玉米期价的最大变数,其短期强势恐仍将延续。国内市场上,长期趋涨无可争议,短期压力初现端倪,调整过程仍将延续。简要分析如下,供参考:

(一) 国际市场:美元强势延续玉米出口受阻

欧元区经济疲软导致的美元强势仍将延续的可能性很大,虽然美元长期趋走弱无疑,但笔者认为,未来5 月其将在4 月末创11 个月以来新高的基础上延续走强,技术上看,美元指数将完成5 浪上升,只不过是一个复杂些的5 浪形态而已,美元指数继续上涨至84——85 是完全可能的,而美元的走强一方面对其玉米出口形成阻碍,另一方面使其价格承压(见图4)。对于全球第一玉米出口大国来说,这一压力在未来5 月得以充分体现的可能性极大。

图4 美元指数日K 线图

(二)国内市场:供应充裕抑制价格暴涨

就国内玉米市场来说,本年度一定程度的减产及目前主产区的不利气候的确给予玉米

价格以支持,笔者从不否认,本年度的国内玉米价格将较上一年度有一个明显的提高。但就未来5 月市况而言,临时收储行将结束,资金供应或将趋紧,售粮高峰终将来临,价格面临调整压力。

即使按照USDA 报告预估我国09/10 年度当年产不足需的数据,我国本作物年度的年末库存仍是历史第二高位,达到4877 万吨。就本年度目前的市场供应形势分析,随着气温的渐次回升,惜售导致的“迟来的卖粮高峰”终究是要来的,而值得注意的是,到四月末,临时收储及对包括南方16 个饲料生产大省赴主产区采购的补贴政策将停止执行,这意味着一大批拿补贴“高价抢粮”的收储企业将退出玉米收购市场。在供应充裕的市场形势下,需求无疑将成为影响玉米市场价格的决定性因素。而需求状况显然并不乐观。

此外,央行决定,自5 月10 日起,再度上调存款类金融机构存款准备金率0.5 个百分点,这已是年内的第三次上调,货币政策已发出明显紧缩信号。以上政策亦将对高企的玉米价格产生抑制。

从未来生产形势看:虽然当前东北主产区或因气候推迟播种,但高企的价格足以吸引农户扩大种植面积,未来供应仍有望继续增加。

三、分析结论与操作建议

综合以上分析,笔者再一次申明个人观点:能够率先摆脱国际金融危机影响的我国玉米产业终将获得长足的发展,本作物年度一定程度的减产亦将有效提振玉米价格。但就当前国内市场来说,以上诸多因素影响,玉米期、现货价格出现一个调整过程的可能性极大,至于调整的方式是回落探底,还是保持横盘“以时间换空间”尚待观察,但调整的过程难免,笔者倾向于5 月的玉米期价将继续回落调整。就C1009 而言,笔者依然认为期价有回落至1880元/吨一线的可能。