一、玉米深加工行业现状

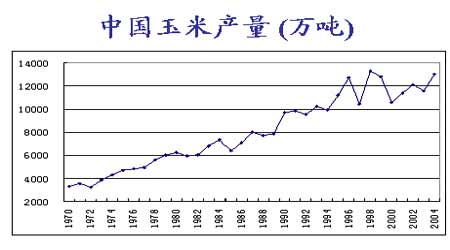

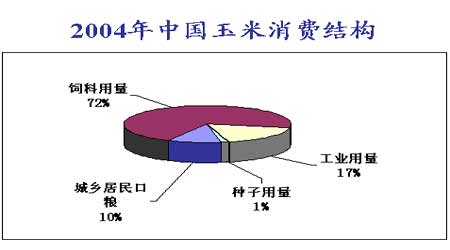

玉米产业地位越来越突出,已经不能再用传统上的农产品或是饲料产业来解释了。目前玉米深加工涉及到了能源、化工、医药、食品等等众多行业,而且还在不断扩大,产业链条越来越长,淀粉、乙醇等产品市场厚度不断增加。玉米深加工产品通常可分为淀粉、淀粉糖、变性淀粉、酒精、酶制剂、调味品、药用、化工等八大系列,其中酒精、淀粉、淀粉糖和变性淀粉4种产品约占这八大系列产品总量的95%以上,近两年玉米深加工发展重点在酒精和淀粉。在玉米消费中,目前深加工原料已达2500万吨,预计2010年中国玉米工业加工能力有可能突破5000万吨。

二、能源概念对玉米市场的影响

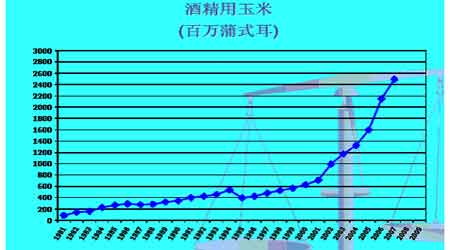

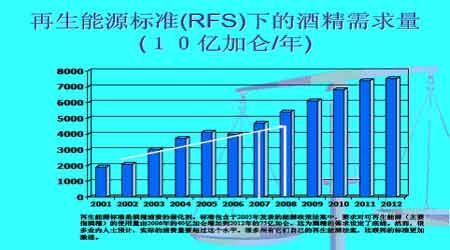

在玉米深加工产品中,燃料酒精成为大家关注的重心。高油价时代,以玉米等为原料的可再生能源开发已成为许多国家能源发展战略。美国2005年发表的能源政策法案中,要求对可再生能源(主要指酒精)的使用量由2006年的40亿加仑增加到2012年的75亿加仑。实际上再生燃料的供应已经远远地走在了能源法案规定的标准前面, 2005年酒精的使用量就已经达到了这一标准。目前全美拥有100家酒精生产长,总的生产能力高达45亿加仑,另外有31家酒精生产厂在建设中,先前的100家企业中至少有12家正在对其生产能力进行扩建。玉米酒精的发展对玉米市场价格产生了较大的影响。根据美国农业部的计算,年40亿加仑的酒精的产量将消耗约14.8亿蒲式耳的玉米,玉米酒精的生产使每蒲式耳玉米价格增加到了30美分。

在国内,按照生物燃料乙醇"十五"发展专项规划,国家批准建设了4个生物燃料乙醇生产试点项目。截止目前,已形成生产能力102万吨/年,其中玉米原料使用量最大。十一五规划中,生物燃料发展被列入其中,生物燃料乙醇发展面临新的发展机遇。2005年黑龙江、河南、安徽等八个省推广使用清洁、环保乙醇汽油,消费玉米大约1300万吨;预计2006年消费玉米1600万吨。

三、深加工行业对期货价格的影响

考虑到国内玉米期货推出的时间比较短,而且cbot作为全球定价中心更具指导意义,这里的分析以cbot的玉米为依据。

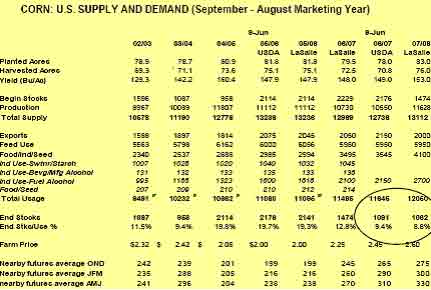

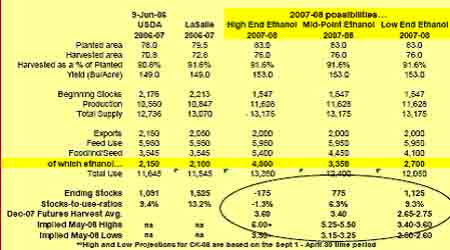

06-07年的玉米供求将比较紧张,这是因为单产的趋势、减少的种植面积和由于酒精引起的需求增加。即使是07-08年度播种面积较大,单产提高。这是酒精需求持续增长所致,而这是我们需要关注的(下图的积转库存/使用比):

酒精使用量的预测和导致的玉米供求状况的变化:

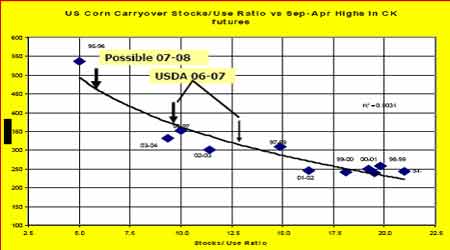

美国库存的积转库存/使用比与5月玉米期货合约在每年9月到次年4月间的高低点对照图:

从上图可以说明,06-07年度5月合约的年度高点应该在350美分上下

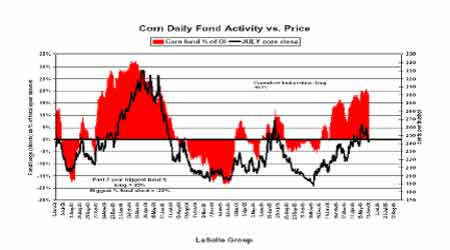

基金的净头寸,是净多,还不是历史最高水平:

四、结论

1、酒精需求将推动07-08年和08-09年玉米的产量和种植面积显著增长;

2、如果2006年7月-8月天气良好,并且确认种植面积增加,06年的积转库存将会增加2-4亿蒲式耳,这将明显缓解06-07年度的供应紧张情况;

3、即使天气出现问题,2006年的玉米上涨幅度仍然有限,因为酒精需求的增长还不足以危及玉米的库存水平;

4、然而,对07和08合约来说,牛市格局和风险升水还是需要的。特别是酒精使用率的提高,在关键的天气影响阶段,价格将存在大幅上涨的可能;

6、对于07-08年的期货合约来说,可能出现的下跌应在25美分以内(705合约250美分),而长期上涨应在100美分以上。

总之,玉米深加工产业的发展正带动玉米市场格局发生重大变化,玉米产业投资者和期货投资者应深刻认识这一变化,并利用已经成长起来的国内期货市场指导产业投资和市场经营、回避价格波动风险,把握市场先机。