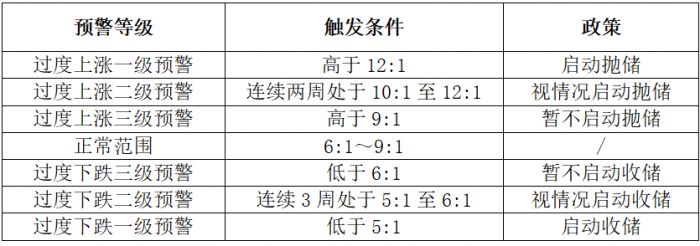

1月19日,全国猪粮比为5.53:1,连续三周处于5:1~6:1区间,猪粮比触发过度下跌二级预警,猪价持续下挫,国家或将视情况启动冻肉抛储,猪价或迎来政策收储利好支撑。

根据历史数据统计显示,近5年内,猪粮比处于5:1以下区间的概率为13%,处于12:1以上的概率为27%,有24%的概率会处于6:1至9:1区间。

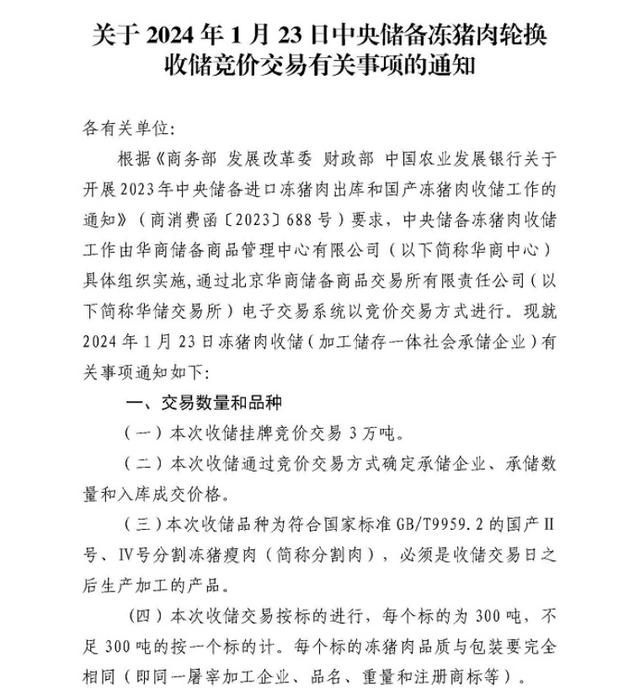

19日,华储网发布《关于2024年1月23日中央储备冻猪肉轮换收储竞价交易有关事项的通知》称,1月23日收储挂牌竞价交易3万吨冻猪肉。

通知显示,本次收储品种为符合国家标准GB/T9959.2的国产II号、IV号分割冻猪瘦肉(简称分割肉),必须是收储交易日之后生产加工的产品。

同日,华储网发布《关于2024年1月23日中央储备冻猪肉轮换出库竞价交易有关事项的通知》称,本次出库竞价交易挂牌3万吨,以实际挂牌为准。

2024年以来,华储网分别于1月16日、1月10日、1月2日公告收储挂牌竞价交易3万吨、3万吨、3万吨;于1月16日、1月12日、1月10日、1月4日、1月2日公告出库竞价交易挂牌3万吨、0.7万吨、3万吨、0.33万吨、3万吨。

对于1月4日、1月12日轮换出库竞价交易数量,华储网解释,系“根据前期轮换出入库情况,按照等量轮换的要求”确定。

据农业农村部监测,截至1月18日14:00时,全国农产品批发市场猪肉平均价格为19.97元/公斤,比昨天(1月17日)上升0.7%。另据国家统计局14日数据,2024年1月上旬,生猪(外三元)价格13.9元/千克,比上期下降0.5元/千克,跌幅3.5%。

国家发改委网站15日消息称,1月第2周,猪价震荡下滑。周内养殖单位出栏积极性偏高,尤其是南方市场,标猪供应较为充裕,且部分猪源北上拖累北方行情,猪价持续下滑。同时终端消费疲软,产品走货速度不断放缓,屠宰企业开工率高位下滑。供需双重利空之下,猪价走低。短期来看,利好提振有限,预计猪价或短时反弹后继续下滑,整体走势依旧偏弱。

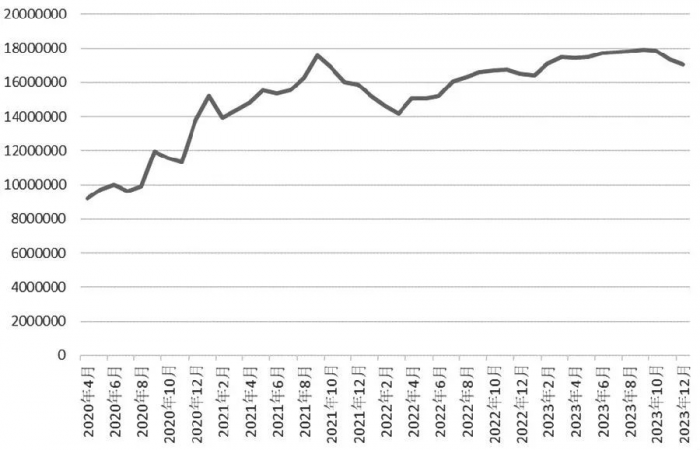

2019年以来,伴随非洲猪瘟对国内生猪产能的影响加深,生猪价格进入暴利时代,随之而来的便是资本的快速扩张、产能的迅速恢复。相关机构调研显示,2019年6月,全国母猪存栏1000头以下主体仍占比80%,但到2023年12月底,母猪1000头以下养殖主体占比已下滑至43%,中小型养殖企业及散户群体大幅缩水。

在过去的5年中,集团企业大幅扩张。相关数据显示,截至2023年年末,全国万头能繁母猪企业共124家,掌握能繁母猪1202万头,占全国产能近三成,其中头部25家母猪超10万头企业,坐拥母猪959万头,而存栏在100万头以上的牧原、温氏两家企业,分别占有母猪310万、157万头,而在2019年年中,公开数据显示,彼时牧原能繁存栏仅70万头,4年的时间能繁存栏量增速迅猛。

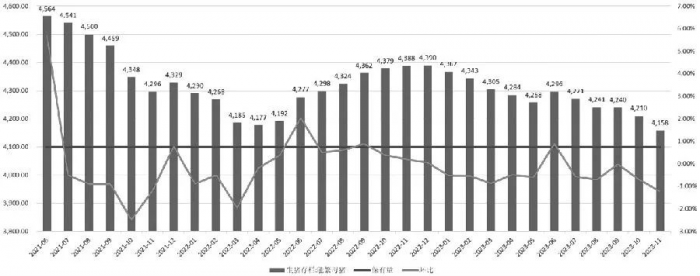

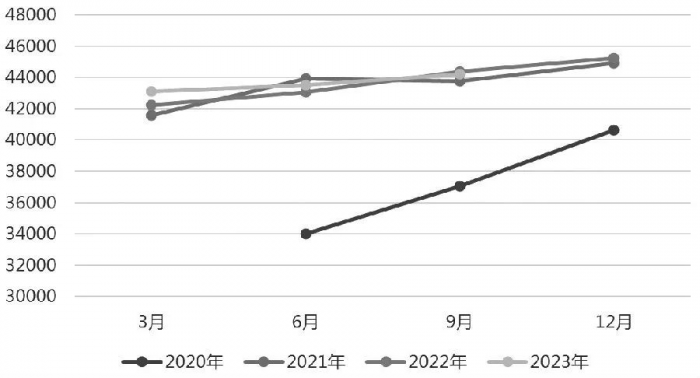

图为能繁母猪存栏量(单位:万头)

产能逐步向头部企业集中,生猪周期也在逐步弱化。头部企业调节产能节奏更快,资金抗风险能力更强。且头部企业相对散户灵活性有限,退出成本高昂,市场整体产能变化趋于稳定,增减空间受限,猪周期规律被明显改变,对应猪肉价格也由高波动逐渐向低波动去演变。

生猪产能去化的根本在于利润,长期的亏损必然导致产能持续下滑。尽管头部占比提升一定程度上弱化了产能去化的幅度,但方向上不会有太大的改变。2022年年底以来,行业持续亏损导致大场下调出栏目标,中小场及散户不断退出市场。根据农业部数据,截至2023年11月,全国能繁母猪存栏量4158万头,为4100万头正常保有量的101.4%,同比下滑5.24%。

但不容忽视的是,近年来能繁母猪的生产效率也在稳步提升,行业进入低利润格局,倒逼养殖端持续下调成本,落实到母猪群体便是持续提升母猪各项性能指标。相关机构跟踪的样本显示,2023年全年平均分娩母猪窝数同比提高7.01%;平均窝均健仔数为11.02,同比提高3.99%;平均产房存活率为90%,同比提高2.01%;平均配种分娩率为75%,同比提高4.91%。母猪性能提升十分显著,致使能繁存栏下滑的同时,出栏量影响相对有限。

从同比数据来看,2023年上半年能繁母猪存栏较2022年上半年增幅较大,平均月度增幅为1.83%,意味着从理论值推断,2023年四季度至2024年一季度出栏同比增量应高于1.83%(因母猪性能也在提升),即2024年上半年,市场面临着近年来最大的出栏量,压力甚至高于2022年和2023年一季度。虽然实际出栏和理论测算有一定出入,但整体高供应仍是2024年上半年尤其是一季度的主旋律。

2023年下半年能繁存栏开始同比转负,对应出栏节点,意味着2024年年中之后,出栏量会由高位开始下滑,价格存在环比上涨驱动,利好下半年现货价格回暖,也支撑了盘面远月升水的预期。

非洲猪瘟影响贯穿2018年至今的生猪养殖市场,2023年由于生猪持续亏损、养殖密度提高,企业及个人在疫情防控上的投入降低,难度加大,再加上毒株变异带来的不可控因素,导致2023年四季度我国中部及北部部分省份受到较严重的影响,一方面能繁母猪去化加速,另一方面母猪性能也有较大影响。相关机构跟踪数据显示,2023年11月、12月配种分娩率及断奶存活率均有较为明显的影响,致使当月健仔头数环比分别下滑2.97%和1.59%,对应2024年4—6月份出栏或将受到一定影响。

依照农业部的能繁母猪存栏以及机构的性能指标推算,预计2024年上半年供应仍将维持高位,供应压力较大,年中之后出栏量将进入下行通道,且同比下滑,理论上价格将好于2023年下半年。但目前从能繁去化的幅度来看,全年出栏预计仍在高位,不考虑情绪影响下,价格上方空间相对有限。

图为生猪存栏量(单位:万头)

值得注意的是,2023年12月以来,广东省内能繁母猪产能陆续释放,市场猪源供应迅速增量,而需求端跟进力度不足,供应过剩,导致广东价格快速下跌,且与全国均价差距迅速收窄直至倒挂。

卓创资讯数据显示,2023年12月份以来,广东生猪价格与全国生猪价格差值逐步收窄,在2024年1月11日出现倒挂现象。截至1月15日,卓创资讯监测广东外三元生猪均价为13.42元/公斤,全国外三元生猪均价为13.51元/公斤,价差倒挂0.09元/公斤。

究其原因,一方面,广东仍处于产能释放阶段,市场猪源供应充裕。卓创资讯监测广东12月份生猪出栏计划量环比增加6.11%,1月份广东省内中大型样本养殖企业出栏计划量环比增幅3.48%;

另一方面,腌腊结束后,需求下降幅度较为明显,供过于求,带动广东生猪价格跌至全国均价以下。据卓创资讯监测,截至1月15日,月内广东样本屠宰企业日均屠宰量为11402头,较2023年12月份降幅2.97%。

往后看,春节前,北方冷鲜市场,尤其屠宰产能集中区域或集中备货,标猪需求或短时增量,全国价格或有上行可能;广东因人员外流增加,需求或快速下降,猪价上涨空间不大,且较均价倒挂幅度或进一步扩大,届时不乏广东猪源外调其他省份现象产生。

2023年末,广东生猪存栏2049.20万头,同比下降6.7%,其中能繁母猪存栏195.79万头,同比下降4.2%。全年生猪出栏3794.01万头,同比增长8.5%。