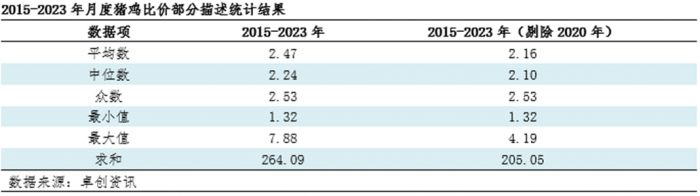

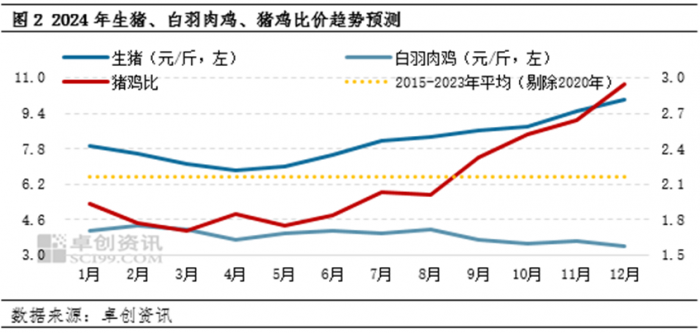

【导语】 猪鸡比价是研究白羽肉鸡价格的一种方法,2015-2023年的数据显示猪鸡比价的常规平均值为2.16,2023年猪鸡比价处于较低范围内。随着2024年猪价触底后回升,猪鸡比价亦将脱离底部,但对9-12月份的白羽肉鸡价格提振作用或有限。

2023年猪鸡比价处于近年较低水平

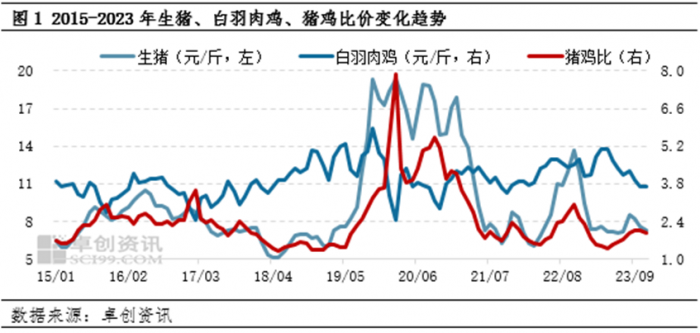

商品代猪鸡价格比值实际反映的是二者价格在终端肉类消费领域的相对合理变动水平,也代表了肉鸡市场对生猪替代关系空间的大小。猪鸡比价走高,意味着肉鸡相对生猪而言在终端市场更具价格优势,往往对肉鸡价格形成偏多支撑;反之亦然。从数据统计角度来看,猪鸡比价正常均值为2.16。回顾近8年数据,2015-2023年猪鸡比价大致呈现“M”型走势,三个低点分别出现在2015年初、2018年末以及2023年上半年,最高点出现在2020年初。其中,非洲猪瘟前的2015-2018年,生猪价格整体从高位走低,白羽肉鸡价格则振荡攀升,出现了分别以2015年11月和2017年1月为支点的剪刀差现象,猪鸡比价呈现先涨后降的倒“V”型。反映了生猪市场价格的上行程度大概率决定了白羽肉鸡市场的上方空间,而白羽肉鸡市场的下方底部则不因生猪市场的周期性走弱而触底。另外,非洲猪瘟从2018年8月的大规模爆发到现在的常态化,生猪价格同样完成了大约一个周期的历程。在此期间,猪鸡比价的显著走高阶段对应了同时期白羽肉鸡需求的大幅提升,尤其是在超过均值水平后,猪鸡比价所体现出的肉鸡价格优势更加突出。也是在这一时间阶段,肉鸡终端市场在整个肉类消费结构中的占有率显著扩大。

进入2023年,猪鸡比价呈现出高位探底后再反弹的过程。卓创资讯数据显示,1-11月猪鸡比价均值为1.75,较去年同期下降17.06%。但比价水平持续低于长期均值位置,一方面源于总需求影响整体畜禽市场的走弱,另一方面也源于生猪、肉鸡自身产能大幅扩张后的共同结果。(备注:猪鸡比价=外三元生猪交易均价/白羽肉鸡棚前均价)

2024年生猪价格上涨或带动猪鸡比价上行

卓创资讯基于目前已知的基本面数据、周期性规律、行业或国家政策、预测模型等多种因素和方法,预计2024年生猪价格或将先抑后扬,低点大概率出现在4月份;白羽肉鸡价格整体是偏弱趋势,波动幅度较为有限。2024年猪鸡比价将从底部缓慢攀升。从长周期来看,2024年四季度的猪鸡比价将高于2015-2023年的平均水平(剔除2020年),1-8月份仍低于历史平均值,12月最高值仅处于近年正常区间(1.32-4.19)的中高位水平。但由于今年四季度常规猪病季节性加重,部分100-120公斤及70-100公斤的中小体重猪源提前出栏,导致季度内生猪存栏量持续减少,且2023年4月以后能繁母猪存栏量呈现缓慢下降趋势,均或进一步抬升2024年猪价平均水平。从比价角度考虑,未来生猪价格上涨水平相较其需求价格弹性而言,能够给肉鸡市场形成的可替代空间或较为有限,对明年9-12月份的白羽肉鸡价格形成的支撑作用可能难有较强表现。

综上所述,2015-2023年国内猪鸡比价呈现不规则的“M”型走势,2023年处于较低位。通过多项基本面数据以及预测方法论,卓创资讯预计2024年生猪价格降至底部后持续攀升,白羽肉鸡价格整体趋弱运行。从猪鸡比价的角度来看,2024年9-12月猪价走高对白羽肉鸡市场行情形成的利多驱动相对有限。建议业者密切关注生猪市场动向。