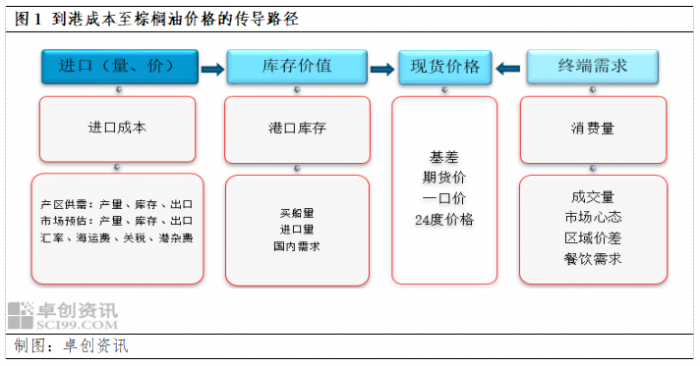

【导语】 中国棕榈油完全靠进口,因此进口成本价格对国内棕榈油市场价格之间有着紧密关联,其中构成进口成本价格要素主要包括马来BMD棕榈油价格、产区供需数据高低、汇率及海运费等,这些要素的高频变化均能导致棕榈油到港成本发生波动,进而影响到国内进口商的买船量及国内港口库存的变化,令国内棕榈油市场价格发生变化。2024年以来棕榈油到港成本整体走高,国内到港量偏少及市场有刚需的情况下,国内供应量不断减少,在供需双弱的影响下,预计3月棕榈油上涨空间或因需求不旺受到制约。

1

棕榈油进口成本至国内价格的传导路径

棕榈油在我国为三大食用油脂之一,但国内无棕榈油生产,完全靠进口,因此棕榈油对外依存度100%,国内市场价格主要受到来自到港成本的影响,另外国内终端需求及港口库存变化均对现货价格产生作用。我国棕榈油主要贸易伙伴有马来和印尼,其中来自印尼的进口量占总进口量的50%以上,不过国际市场普遍以马来衍交所棕榈油期货为主要风向标,在国际市场影响力巨大。

因此,我国棕榈油进口成本需要根据以外商CNF报价的涨跌情况为参考,叠加其他相关影响因素进行核算。根据行业内通用计算公式:棕榈油理论到港成本=CNF*汇率*(1+进口关税)*(1+增值税)+港杂费,其中行业内普遍以CFR和CNF采用相同用法。我国从马来和印尼进口棕榈油的运输周期基本为7-15天,到港成本构成要素中的CNF则为当天外商对国内船期的报价,普遍采用近月船期的价格为基础来计算当前市场的进口成本,因此影响棕榈油进口成本的变量因素多以CNF价格、汇率、海运费等为主,其中CNF价格为主要影响因素,该数值主要参考马来棕榈油期货的变化情况。

2

到港成本上涨 国内承压跟随走高

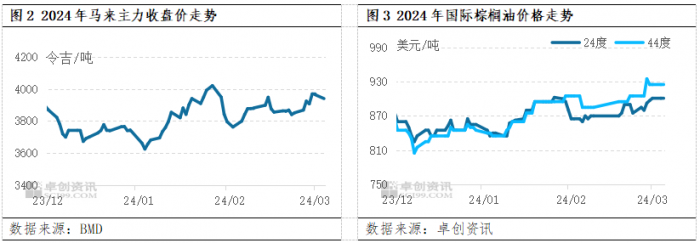

马来及印尼棕榈油产区的传统减产周期为10月-次年3月,当前正值传统减产期。继1月马来棕榈油产量降低后,市场普遍预计2月产量继续下降,甚至低于200万吨。若2月马来产量继续回落,则是连续第四个月下降,将在较大程度上支撑棕榈油市场维持高位坚挺。截至3月4日,马来棕榈油期货主力合约收于3940令吉/吨,较上月同期上涨178令吉/吨,涨幅4.73%;较年初上涨279令吉/吨,涨幅7.62%。截至3月5日,24度棕榈油收901美元/吨,较上月同期上涨41美元/吨(4.77%),较年初上涨56美元/吨(6.63%)。

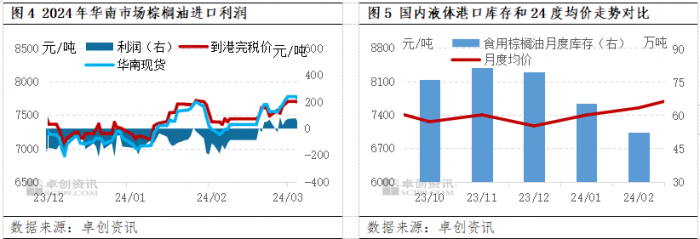

2024年以来国际棕榈油价格不断上涨,进而令我国棕榈油进口成本不断走高。据卓创资讯数据显示,截至3月5日,广州市场24度到港完税价在7703元/吨,较上月同期上涨341元/吨或4.63%;较年初上涨498元/吨或6.91%。同时,在到港成本不断上涨的带动下,国内现货市场不断跟随提高,截至3月5日,广州市场24度棕榈油收盘在7735元/吨,较上月同期上涨495元/吨或6.84%;较年初上涨675元/吨或9.56%。通过以上数据对比可以看出,相同时间段内,国内市场24度棕榈油相对国际市场来说上涨幅度偏大,主要因国内市场库存在不断下降,进而国内惜售情绪非常浓,支撑了国内市场。

因国际成本偏高,国内进口商买船不积极,所以港口到货量有限,在刚需存在的情况下,导致港口库存3个月内不断回落。截至2月底,港口食用棕榈油库存在52.6万吨,较上月同期回落13万吨,跌幅19.82%;较去年同期回落31.5万吨,跌幅37.46%。从图5能够看出,近三个月以来,随着港口库存不断回落,国内24度棕榈油月度均价呈现逐步上涨的走势。

3

担忧供应趋紧,棕榈油成本或继续上涨

通过以上分析,卓创资讯利用棕榈油到港成本传导路径进行未来行情推演。当前棕榈油产区处在减产期,市场普遍预计主产国棕榈油对外供应量继续减少,产区惜售情绪浓,进而影响到我国棕榈油进口成本,因此预计棕榈油到港成本或继续走高。当然作为棕榈油的主要需求大国印度,市场也在担心印度在2024年可能降低采购棕榈油的数量,从而转向其他油种,进而在近期内抑制了棕榈油走势。从中国需求来看,当前市场存在一定刚需,但目前需求情况不如预期,需求恢复程度有待关注;因国际成本高,国内买船积极性或继续受到抑制,3月到港量或有限。到港量有限及港口库存不高的情况下,进而对市场有支撑。综上看,3月棕榈油产区将继续挺价,预计国际棕榈油价格仍可能上涨,在库存压力不大及进口成本高的情况下,国内现货市场或走高,但上涨空间因需求不旺受到制约。

来源:卓创农业 卓创资讯