摘要

品种紧缺的几种表达方式:单边大涨、近远月价差极端back、给出非常高的进口利润、抑制下游需求。

品种紧缺的几种表达方式:单边大涨、近远月价差极端back、给出非常高的进口利润、抑制下游需求。对于5月中旬至7月初的单边上涨,每个人的归因可能不同,但笔者认为第第一阶段2480-2600,是芽麦大涨提振普麦、玉米上涨;第二阶段 2600-2800,是市场交易旧作紧张,盘面计入升水,叠加07软逼仓的因素,带动9-1大涨以及基差被动下跌,随着现货补涨,基差再次转正。我们可以看到前期在2650上涨至2800的过程中,东北-华北、东北集港、南北贸全部给出利润,这种上涨的驱动还是近端的现货,这是一种单边上涨的表达方式。但在2800附近,现货端的驱动已经开始走弱,只有东北-华北发运有利润,另外两种贸易利润已经转差,现货端只要不能持续上涨,9-1缩的驱动就给出来了。回顾9-1价差走势,只有16-17年的9-1价差持续走强的,当年价差驱动更多在远端转宽松,而17-18年度至今,最大极值也就是100以下,今年的价差驱动更多在近端紧张。

从单边幅度看,前期300点、13%涨幅,在近几年也是比较大的幅度了,技术上千人千浪,但基本面上看,前期上涨就只有芽麦减产、玉米紧缺两轮上涨的题材,而过往几年只有20年有三轮驱动题材(抛储抢拍、台风减产、三方资金),从统计概率上看,2800位置继续看多的题材驱动已经不太明朗了,物极必反,盘面也快速回调至2700的位置,进入8月就需要看华北深加工需求、糙米拍卖、小麦玉米价差这三个变量的影响了。

进口利润,我们可以看到其实今年10-5月累计进口规模并不大,但全年给出了很好的理论进口利润,这里面涉及到内外盘两个定价体系及配额管理的问题。前期4-5月内外盘大跌的过程中,中国还取消了部分美玉米订单,也可以理解为更多的采购需求转向3-4季度的南美玉米。但巴西玉米涉及到前期收割上市慢,以及汇率的问题,所以说采购进度其实迟迟延迟的。我们没法预估有无专项配额及量级规模,但从近期的进口玉米报价莱卡,后期的进口冲击仍将持续存在的。此外,还有一个有意思的话题,就是内外盘联动的情况,今年5月至今美盘已经连续3次大行情,但美盘跌的时候国内涨、美盘涨的时候国内跌。我们如果基于20-22年的CBOT与DCE相关性来看是非常高的,但历史的相关性上不能简单的拿来指导月度级别的交易。笔者认为前几年的相关性更多因为中国采购的边际增量、而且是大级别的增量来自美国,而今年的进口结构已经改变。如果做内盘交易,以外盘走势为锚定,今年可能收益并不好,这就类似要分析A,A有自身的定价体系,但发现B与A的相关性很好,就花了大量的精力去理解B,但B的期现价格走势也是背离的(近期单边受到战争和天气升水大涨、而巴西贴水受到上市压力表现羸弱),而且B的分析因素也会有很多,这种分析方式反而就有点本末倒置的味道。

抑制下游需求,通过芽麦-玉米、普麦-玉米价差来看,是很明显的,但上涨过程中涉及到芽麦、普麦、玉米同时上涨,但近期是芽麦先跌、普麦滞涨,玉米盘面先跌现货再跌的节奏。此外,从玉米自身来看,东北、山东深加工价格走势也是劈叉的,价格上涨过程中东北并没有补库、山东维持刚需随用随采,加工企业并没有涨价补库存。如果东北贸易粮短期发往华北的利润还能持续一段时间的话,通过历史季节性来看,8-10月山东-东北价差是大概率要走缩的,一方面八月中旬的山东春运米上市、另一方面九月中旬华中春玉米也将流入山东。因此,山东深加工不会在高价囤货买单的。

此外,C91达到200-200极值的过程中,也可以明显看到价差的负反馈:中储粮电子交易平台的采购订单、基差贸易的的远端现货销售、以及期现子前期基差正套逻辑过程的现货流出,其实都是做了一个期限、9-1的反套策略。而中储粮拍卖的成交率大幅下滑也反映了现货继续大涨的驱动不足。

除此之外,其实我们很难知道东北到底还有多少余粮,这是模糊地带、也是交易的矛盾所在,但通过近期山东到货情况,我们可以看到一个隐性库存的显性化过程,但是这个显性化过程中,可能也是在贸易利润兑现期间中的库存逐步去化过程,而这将会导致旧作低结转对11月合约的影响,进而可能推动11-1正套行情,但这个头寸策略的驱动和时间点还早。

概率,胜率和赔率,我们如果基于基本面,我们可能找安全边际是更好一点的,也更容易做的,我们可能基于替代价差、种植成本、进口利润去找边际上的东西。但驱动也就是矛盾点才能引发大行情,那么找矛盾的过程其实也是在衡量做多或者做空的砝码分量。当然不同价格水位,多空的砝码也会变动,这也就是基于大赔率做交易后,不断验证的过程,赔率空间上的判断也是一个不断验证的过程,不断评估矛盾级别、趋势空间等。

基差的判断是静态的,季节性基差走势是动态的,但玉米的基差来看,现货是贸易成交出来的、而淀粉的现货是企业报价的,所以前者基于基差来判断边际相对更好。

图1:09CS-C价差

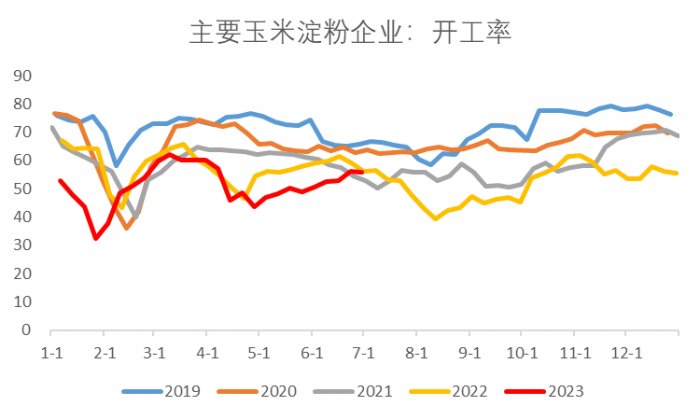

图2:淀粉开机率

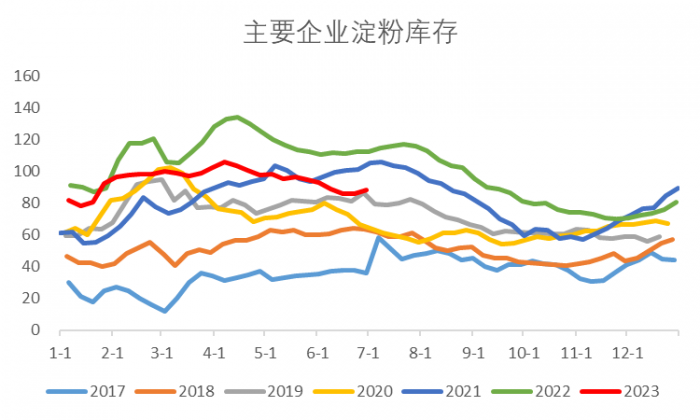

图3:淀粉库存

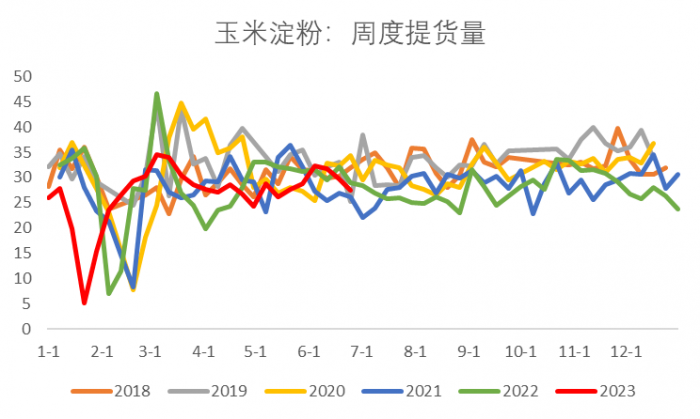

图4:淀粉周度提货量

数据来源:WIND、钢联、中粮期货研究院整理