美国农业部(USDA)5月供需报告将于美国当地5月10日晚间12时公布。本次报告将会首次发布2024/2025年度美豆供需平衡表,也会对巴西和阿根廷2023/2024年度大豆产量等做出调整。

5月报告部分沿用2月展望论坛数据

不同于3月份美豆旧作偏差的出口销售表现,进入4月后平均周度出口销售达到33万吨,高于3月的30万吨;累计出口销售量与2022/2023年度相比也在下降,按照当前的未完成量推算,全年的目标是可以完成的。此外,在巴西大豆减产、阿根廷国内政策改革的背景下,下半年大豆进口需求国将会转向采购美豆旧作。

3月份美豆压榨量达到204亿蒲式耳,2023/2024年度累计压榨同比增加9%,增速虽略降,但在当前增速下,最终全年度可以完成24亿蒲式耳的压榨量,高于4月报告的23亿蒲式耳。因此,5月报告中美豆旧作出口可能继续不变,压榨倾向于小幅上调。

通常情况下,USDA5月报告中新作美豆的种植面积和单产数据会与2月展望论坛一致,预计维持8750万英亩的种植面积和52蒲式耳/英亩的单产不变,毕竟现阶段美豆还处于播种初期,最终的播种面积和单产还不确定。需求端出口和压榨等数据可能存在不同,从往年数据来看,两者数值差距较小,甚至有的年份是相同的。所以,5月报告对于美豆新旧作相比之前报告的调整将会比较小。

巴西和阿根廷大豆产量或将下调

不同于巴西商贸部和阿根廷农业部等南美官方机构,美国农业部并没有在4月报告中下调巴西和阿根廷大豆产量。鉴于2022/2023年度巴西大豆实际的累计压榨和出口量较高,早先美国农业部不得不逐步上调巴西2022/2023年度大豆产量600万吨,至1.62亿吨,所以其对于2023/2024年度产量的预估相对南美官方保守一些。

然而,从4月初以来的雨势来看,巴西戈亚斯州、巴伊亚州以及圣保罗州偏旱,虽然收割过半,但是较旱的天气不利于尚未成熟的大豆。另外,在国内五一劳动节期间,巴西南里奥格兰德州暴雨导致几十人遇难,目前该州还有30%的大豆未收割,大约有600万吨大豆可能受到影响,一些咨询机构也预估该州今年将会减产300万吨。4月上半月,阿根廷先是遭遇过多的雨水,导致收割延迟,下半月却又偏干,当地机构也表示,首次收割的北部省份大豆产量低于平均水平。所以,USDA5月报告或将下调巴西和阿根廷大豆产量。

国内近月豆粕面临内外供应压力

伴随着进口大豆到港的改善,从4月中下旬开始,国内进口大豆周度压榨量回升,5月到港预估900万吨,6月1120万吨,7月1000万吨,到港量处于历史同期偏高水平,国内近月豆粕将会面临供应压力。

截至4月29日,美豆播种进度达到18%,虽然略低于2023年同期的19%,但是仍然属于历史同期偏快的水平。从5月初到5月中旬,美豆主产区多数降雨量正常,气温略高,这将继续利于播种推进,从而为较好的单产打下基础。如果良好的势头一直保持下去,52蒲式耳/英亩的单产或将实现,2024/2025年度期末库存也将超过4亿蒲式耳,高于2023/2024年度的3.45亿蒲式耳。现阶段在美豆新作端暂无天气炒作的情况下,缺乏利多消息,这也是为何国内五一劳动节前美豆盘面偏弱的原因。

国内豆粕成本端仍有支撑因素

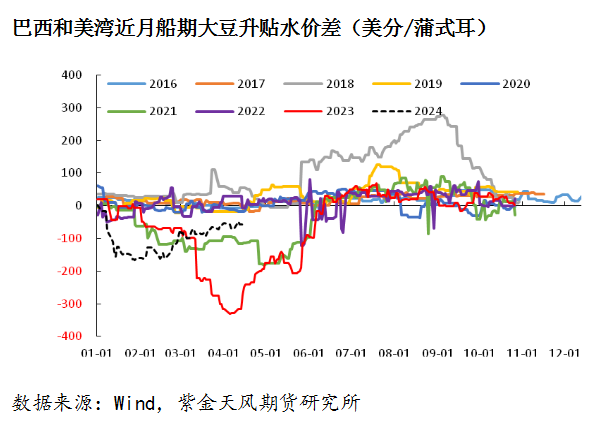

由于巴西大豆2023/2024年度供应将比2022/2023年度减少700万吨左右,巴西大豆近月船期升贴水从春节前最低的-92美分/蒲式耳反弹至近期的17美分/蒲式耳,而国内五一劳动节前美豆主力价格相比春节前并无太多变化,这导致国内进口巴西大豆成本比春节前高出300~400元/吨,支撑春节后国内豆粕价格上涨。

虽然今年阿根廷大豆增产超2000万吨,但是巴西作为全球最大的大豆出口国,在本身减产并且收割接近完成、销售接近一半的情形下,并没有必要在后期降价卖货,由于生物柴油掺混比例提高,巴西本国大豆压榨需求高,而出口将比旧作下降。

截至4月25日,阿根廷大豆收割进度大豆25%,而销售进度在20%以上,在阿根廷国内政策变动下,比索贬值,农户更加倾向于惜售大豆,而不是换成比索,阿根廷大豆的收割并未对巴西大豆贴水产生明显冲击。

回顾2018/2019年度,巴西大豆当时减产200多万吨,而阿根廷增产1700多万吨,阿根廷大豆出口比旧作增加600万吨,但也没有阻碍巴西大豆贴水在5月进入季节性走强阶段。目前巴西大豆贴水与美湾大豆逐步缩小,往年6月份时两者价格拉平,今年这个时间将会提前。

一般情况下,进入5月份,国内豆粕需求将比4月份提高。由于生猪二次育肥将会逐步入场,虽然近期肥猪和标猪价差缩小,但是对应春节前后的那些二次育肥其实并不多,在肥猪出栏完毕并出现短缺后,肥猪和标猪的价差也将再度走扩,二次育肥的积极性将会更高。

尽管目前蛋鸡养殖亏损,但是可淘汰的蛋鸡数量少,而2023年补充的蛋鸡苗较多,对应现在产蛋鸡存栏量高,因此实际存栏量将维持高位。尽管肉鸡养殖长期亏损,前期苗价高位补栏量减少,但是肉鸡养殖周期相比蛋鸡短,近期鸡价小幅回升,孵化环节利润比较好,上孵量增加,鸡苗价格走弱,预计后期肉鸡出栏量仍然较多,肉禽料消费趋增。

美豆主力成本端依然受美盘支撑,但是巴西大豆贴水将会逐步走高,国内进口大豆成本也将继续提升。现在市场比较关注巴西南里奥格兰德州暴雨对产量的影响,原本巴西中西部因干旱导致大豆减产,进而影响全巴西2023/2024年度大豆产量的表现,之前寄希望于南里奥格兰德州等南部地区丰产拯救全巴西产量,现在看可能存在不确定性,这更加支撑巴西大豆贴水上涨。

如果后续北美大豆炒作天气,势必加速成本上移,目前看6月至8月拉尼娜发生的概率是增加的,达到60%。5月份国内豆粕需求端也会对盘面形成支撑,有助于缓解供应对现货基差产生的压力,国内豆粕盘面也将有望摆脱3200~3400元/吨的区间震荡,向上可期。