冲高回落!豆粕价格逼近4000元,成本下降或削弱养殖端挺价意愿?

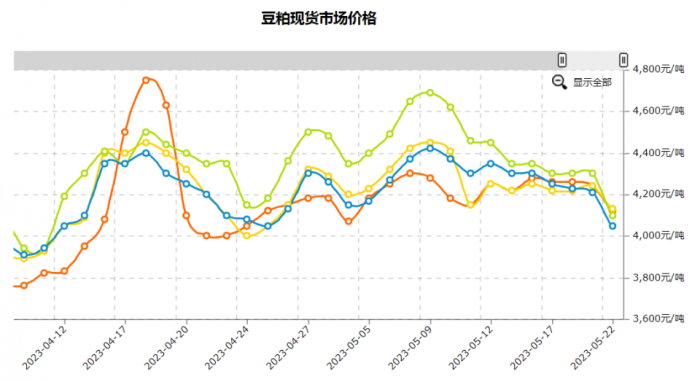

2022年四季度以来,玉米、豆粕价格出现高位下行趋势,期货价格年内最大跌幅已达到10%以上。虽然近期豆粕价格回暖致饲料企业短期宣涨,但在供给端增量预期下,饲料粮价或继续承压,致使养殖成本下行。成本支撑减弱,养殖端市场价格也出现缩水。当前肉鸡、生猪养殖均已陷入亏损,随着夏季肉制品需求淡季到来,短期市场或仍延续弱势整理。供给增量预期刺激粮价下行5月中旬,国内期货市场上玉米主力合约2307达到2495元/吨的阶段低点,较今年2月2881元/吨高位已回落超13%。而此前,豆粕主力合约2309在4月末达到3362元/吨,较年初每吨近4000元的高位已下降超15%。现货市场方面,机构数据显示,5月22日豆粕价格呈现冲高回落的走势,其中,山东油厂报价4050元/吨,下跌160元;江苏油厂报价4130元,下跌110元;广东油厂报价4120元/吨,下降120元/吨;天津贸易商报价4100元/吨,下降200元/吨。

“5月下旬调研发现,由于玉米价格处于近十年来相对高位,整体种植收益相对理想,东北部分地区有大豆、杂粮改种等现象,预计2023/2024年度东北玉米整体种植面积略有增加。初步评估,2023/2024年度东北四省区玉米种植总面积约为22079万亩,较去年增加309.55万亩(或1.42%)”卓创资讯分析师许亚婷提及,目前东北产区贸易商出货积极性较高,市场供应较为宽松,但终端养殖进入需求淡季,下游饲料企业补库意向偏弱,叠加替代品小麦价格优势较为明显,玉米饲用需求持续偏弱,市场呈现供大于求格局,东北地区玉米价格下跌明显。

她认为,本年度东北种植面积有所提升,玉米产量增加概率较大,供应相对宽松预期下,或限制玉米开秤价格出现明显高开。光大期货近期分析就指出,因美国农业部5月供需报告中美玉米单产、面积均提升,这导致美玉米产量达到创纪录的152.65亿蒲,同比增加15.35亿蒲,产量增幅为11.2 %。在黑海谷物出口保持稳定的情况下,预计新年度全球玉米市场供应结构将由紧张转向宽松。豆粕供给端同样面临增量压力。近期发布的美国农业部5月报告,首次给出2023/2024年度的大豆平衡表预测,其中全球大豆产量首次超过4亿吨,同比增幅10.84%,供应端丰产氛围浓厚,而需求总量为3.87亿吨,同比增幅5.93%。“报告对于产量的乐观预期,以及对于需求端的平稳预期,导致在同比增量上,供大于需的态势较为明显,这也将对国际大豆价格形成偏利空影响”卓创分析师王文深认为。上海钢联豆粕分析师邹洪林也认为,豆粕未来价格走势整体会追随CBOT大豆期价走势重心下移。接下来一段时间随着国内进口大豆到港量增加,油厂开机率提高,豆粕现货价格有补跌空间。

成本下降削弱养殖端挺价意愿豆粕和玉米作为构成饲料的主要原材料,价格波动势必影响饲料价格。今年至今,饲料企业已多次调整售价。前期受豆粕玉米价格下跌冲击,3月初包括海大、通威、新希望等饲料企业一度集中对价格进行调降。不过近期受豆粕价格回暖影响,又有饲料企业启动上调产品报价。“今年豆粕现货价格仍相对较高。2-3月豆粕现货价格虽然有过快速下跌,但随后价格再次上涨,对于饲料降价的作用相对有限。后期饲料价格波动的方向主要还是取决于原材料价格的变化。”邹洪林认为。卓创分析师李霞也表示,反映到终端养殖环节,实际饲料成本降幅有限。农业农村部监测数据显示,今年1-4月仔猪育肥的饲料成本由3680元/吨降至3470元/吨,跌幅5.7%。不过饲料成本下行,一定程度上减弱了对市场价格的支撑力。“3月份817鸡苗市场行情结束1-2月的快速上涨,苗价下跌趋势已延续至5月。截至5月12日,二季度鸡苗价格由1.05元/羽跌至0.55元/羽,跌幅47.62%,并跌回年初价格上涨前的最低点,前期涨幅已全部回吐。”卓创分析师刘晓莹分析,养殖户补栏需求减少叠加养殖成本下降等因素,致使二季度鸡苗价格大幅下行,其中饲料价格是鸡苗成本的主要组成部分。她提及,受饲料原料价格下滑影响,3-4月饲料价格走低,导致4-5月817鸡苗成本小幅下降。截至5月12日,二季度鸡苗成本由0.84元/羽跌至0.82元/羽,跌幅2.38%。受此影响,孵化企业抗价意向略有减弱,一定程度上利空苗市。上海钢联鸡业分析师朱鹏亮也提及,今年以来饲料成本呈持续性走低态势,一方面总养殖成本大幅走低,养殖风险随之下滑,但另一方面,空棚情况较去年四季度有明显减少,养户补栏积极性得到较大提振,鸡源供应呈持续递增状态。生猪养殖端方面,今年1-4月市场价格也出现震荡走弱行情。监测数据显示,1-4月外三元生猪交易均价由14.49元/公斤降至14.43元/公斤,降幅为1.77%。

养殖端陷亏损短期弱势难改饲料成本下降拖累市场挺价信心的同时,成本端降价的幅度并未赶上市场价格下跌水平,致使养殖端利润水平进一步缩水。监测数据显示,5月肉鸡价格高位持续走低,均价4.68元/斤,环比跌幅7.14%。收入跌幅明显大于成本跌幅,月内肉鸡养殖利润持续下滑,由月初盈利0.51元/只持续跌至-0.46元/只,月内累计跌幅190.2%。截至5月12日,二季度817肉鸡养殖由盈利0.95元/只跌至亏损0.23元/只,累计跌幅124.21%。生猪市场当前也步入亏损局面。“今年1-4月猪料比价多在比价平衡点下方运行,猪料比价平均值为4.32,比价平衡点均值为4.73,预期盈利均值为-161元/头,理论上仔猪育肥出现亏损。”李霞认为,饲料成本虽有下降,但难以弥补仔猪成本的涨幅,造成仔猪育肥出现入不敷出的现象。5-6月份,猪肉需求处于淡季,生猪价格上行阻力仍存,仔猪采购成本、饲料成本存在下降可能,但降幅有限。叠加生物防控成本提升,仔猪育肥实现盈利仍有一定难度。从猪料比结构来看,二季度仔猪育肥理论上或面临亏损,生猪价格拐点仍需等待供给端的指引。上海钢联生猪分析师高阳也表示,2022年产能连续增加,使得2023年生猪市场不确定性较大。需要重点关注的不确定性因素包括生猪疫病、消费恢复、出栏节奏,产能去化及母猪生产效率等。目前来看,产能正在缓慢去化,但趋势和幅度并不明显,而如果行业产能去化不理想,真正的挑战可能在明年。“生猪价格依旧处于磨底状态,对禽肉消费抑制作用仍将维持。”朱鹏亮认为,从需求角度看,当前禽肉消费未见明显改善,成本下行影响下,预计2-3季度毛鸡难有较高价格。

来源:证券时报、农财宝典畜牧版

一周热点

- 2023-05-23荷兰瓦赫宁根大学畜牧研究院一行莅临大北农集团考察交流

- 2023-05-232023年4月份全国饲料生产形势

- 2023-05-232023年4月四川省饲料生产情况

- 2023-05-22黄庆生:饲料原料供需新形势下 我国氨基酸产业新变局

- 2023-05-22行业磨底持续时间接近3年 下一轮猪周期高度或超预期

- 2023-05-21重要展会||关于举办2023畜禽博览会的函

- 2023-05-19好产品年|中国国际畜博会·土猪暨高端猪肉产业发展高峰论坛 通威峰会圆满召开!

- 2023-05-18海林格生药与维希尔生物达成战略合作,加速鸭浆膜炎疫苗推广

- 2023-05-18饲用豆粕减量替代 1.5%潜力从哪里挖

- 2023-05-187项小品种氨基酸标准成功通过审定对豆粕减量替代工作意义深远