政策抑制农产品上涨,利空压力仍需释放

1、国内紧缩政策增强

国家统计局数据显示,10月CPI同比上涨4.4%。上一次CPI破“4”还是在两年前。为此,央行先后两次上调存准备金率,两次上调仅间隔9天。在10月份国内CPI超出市场预期后,中国实施紧缩政策的预期明显升温,准备金率上调后,加息的预期也为压制市场的潜在利空因素。在国内紧缩性政策预期影响下,国际农产品价格同样出现大幅下跌走势,多个农产品期货品种回吐了近三周的涨幅。

2、爱尔兰债务危机

爱尔兰债务危机成为国际农产品资金抛售的一个关键因素,豆类在最近一周里抛销了近二万手多单,在金融市场非理性恐慌情绪的推动下,爱尔兰是否会沦为第二个希腊,是否在欧元区掀起第二波债务危机备受关注。目前事态的正处于进展中,欧盟能否帮助爱尔兰的渡过债务难关,对美元,对商品市场都有着至关重要的影响。

3、国家抑制农产品价格上涨的态度坚决

中央经济工作会议召开在即,明年防通胀决策引人关注。看看近期国家抑制农产品的多项措施,国务院常务会议17日提出四大举措稳定物价,国家粮食局网站19日发布国家将陆续安排竞价销售部分临时存储食用植物油的消息,国务院于19日下发《国务院关于稳定消费价格总水平保障群众基本生活的通知》。一系列政策体现出国家对通胀的抑制决心及政策实施态度。在政策调控压力下,短期农产品上涨阻力较大,调整周期将进一步延长。

豆类供需环境不变,春节前消费潜力不可忽视

1、美国大豆单产、产量、库存大幅下调

11月9日晚,美国农业部(USDA)公布了11月份的作物供需报告,预计美国2010/11年度大豆产量为33.75亿蒲,低于市场平均预测的34.26亿蒲(预估区间33.5亿-34.83亿蒲);预计美国2010/11年度大豆结转库存为1.85亿蒲,低于市场平均预测的2.4亿蒲(预估区间1.5亿-3.12亿蒲)。预测大豆亩产为43.9蒲式耳,较上月预测减少0.5蒲式耳,低于市场平均预测的44.6蒲式耳。

2、全球大豆需求量稳步增长

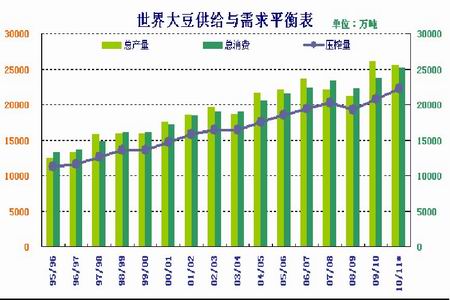

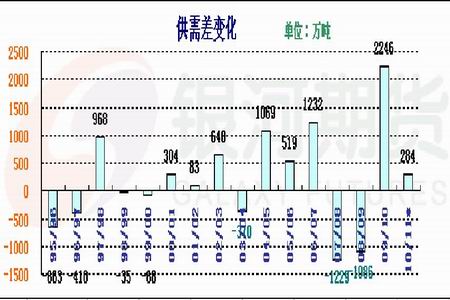

全球大豆需求量增长是推动大豆价格中期走势的一项关键因素,我们通过下面的图表可以看,虽然2009/10年度,全球大豆产量出现了较大幅度的增加,但2010/11年度全球供应量较上年度减少了1.79%,而本年度全球大豆需求量却增长了6.31%;供需面的变化使全球供需格局由于宽松转变成了基本平衡的局面。

从2010年6月份以来,美国农业部不断在上调全球大豆的需求量,以至于在美国大豆产量被上调的时候,市场不予理采,从市场的反应来看,全球大豆需求量的增长对价格的影响程度明显高过了美国大豆产量增加所带来的利空。

2010年6月份以来,USDA对全球供需数据的调整

美国农业部11月份需求报告显示,预计美国2010/11年度大豆结转库存为1.85亿蒲,较上月预测水平减少8000万蒲式耳,明显低于市场预期及上月水平,数据也被连续三个月下调。从数据变化来看,美国大豆低库存的局面将给予了后市价格走强奠定了基础。

2010年5月份以来,USDA对美国大豆单产、产量及期末库存的调整

| 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | |

| 单产(蒲式耳/英亩) | 42.9 | 42.9 | 42.9 | 44 | 44.7 | 44.4 | 43.9 |

| 产量(亿蒲式耳) | 33.1 | 33.1 | 33.45 | 34.33 | 34.83 | 34.08 | 33.75 |

| 2010/11年度期末库存 | 3.65 | 3.6 | 3.6 | 3.6 | 3.5 | 2.65 | 1.85 |

数据来源:USDA 银河期货

3、商品基金在豆类上的净多单已经超历史高位

CFTC持仓报告显示,截止到2010年10月26日当周,商品基金在大豆期货期权上的净多单回落至16万张左右,较上调大幅净少近4万张。商品基金在豆类上多单近期迅速减少,显示出商品基金短期对农产品的谨慎。

4、美国出口步入高峰期,中国需求依然是关键

随着北半球大豆的上市,美国大豆出口量逐渐增加,市场对于中国需求的关注度越来越高,从2010/11年度美国出口量以及中国购买量可以看出,中国对于国际大豆,对于美国大豆的需求度快速增长,这是全球大豆上涨最有说服力的因素。截至11月12日,中国累计购买美国大豆为1905万吨,较去年同期增加29.4%。

根据中国海关的统计,中国2010年10月份进口大豆为373万吨,较去年同期增长32.4%;中国1-10月份累计进口4390万吨,较去年同期增长25.8%。

5、国家调控政策明确,现货谨慎观望

随着近期国家各项针对农产品上涨的调控政策,国产现货价格表现出谨慎观望的走势,油厂及贸易商也小幅下调收购价;按11月下旬统计的数据来看,黑龙江各地油厂收购价维持在3740-3860元/吨左右,港口地区大豆分销价也处于4200-4250元/吨左右。相对期货市场价格,豆类表现较为坚挺。

整体来看,本轮农产品价格大幅波动,供需基本面没有出现大的变化,价格在大幅波动后,将理性地回归基本面。在国家具体政策实施阶段,农产品短期可能难以摆脱利空压力,其走势将缺乏稳定性;但从政策细则来看,国务院常务会议意在抑制农产品价格过度的上涨,投放植物油一方面是抑制油脂上涨,另一方面也显现出在中国春节消费周期前,油脂需求仍将保持旺盛。至于大豆的投放,我们认为陈豆转换市场更为贴切,对国产大豆的影响甚小。短期美豆如能企稳1200关口,那么价格有望展开震荡回稳走势。鉴于中央经济工作会议召开前,国内可能仍将以防通胀为主,国内豆类恐将延续震荡调整的走势。从中期走势来看,国内春节消费预期尚存,农产品上涨预期难以明显降温,豆类价格在未来几个月回调的空间预计有限。操作上,中线方向仍需观察,短线轻仓为主。