CBOT:

九月,CBOT 大豆主力11 月合约延续走高,月末回调,开盘1009.25 美分/蒲式耳,月内最高1144.0 美分/蒲式耳,月内最低1000.75 美分/蒲式耳,报收1103.0 美分/蒲式耳,上涨94.75 美分/蒲式耳,月涨幅9.38%。

CBOT 豆油12 月合约报收45.00 美分/磅,月涨幅12%。

CBOT 豆粕12 月合约报收305.5 美元/短吨,月涨幅3.66%。

连盘:

连豆A1105 开盘3999 元,月内最高4254 元/吨,月内最低3981 元/吨,报收4124元/吨,上涨134 元/吨,月涨幅3.36%。

豆油Y1105 报收8598 元/吨,上涨610 元/吨,月涨幅7.64%。

豆粕M1105 报收3258 元/吨,上涨284 元/吨,月涨幅9.55%。

二、市场成因分析

(一)国际市场

1、美玉米强劲飙升提振美豆期价反弹

美农业部9 月供需报告预计2010 年美玉米单产估值为160 蒲式耳/英亩,低于上个月的165 蒲式耳/英亩。由于今年生长期天气条件较差,近几个月来美玉米单产估值在一步步的下调。8790 万英亩种植面积所收获的产量可能令明年玉米结转库存水平不足10 亿蒲式耳大关。美农业部预测美玉米2011 年库存使用比将达到15 年来的最低点,提振美盘玉米期价强势走高。市场开始担心,来年大豆可能损失部分种植面积给玉米,美豆期价通过上涨来吸引农民种植。但近期美盘玉米主力合约期价有调整态势,也将相应的给美豆期价带来压力。

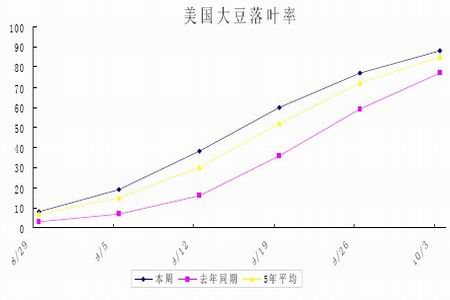

2、美豆单产预估创新高,后市有望下调

根据美国农业部最新发布美豆生长进度表显示,截至10 月3 日当周,美国2010/11年度大豆良好率为64%,去年同期为67%。9月10日美国农业部供需报告预测2010/2011年度美豆单产或将达到创纪录44.7 蒲式耳/英亩,虽然今年美豆丰产已成定局,但目前的良好率仍低于去年同期水平,而去年单产为44 蒲/英亩,今年未必能达到如此之高单产,后市仍存下调单产预估的可能。

美国大豆落叶率

美国大豆收割率

美国大豆生长状况良好率

3、美国农业部依然低估出口需求,后市有望进一步上调

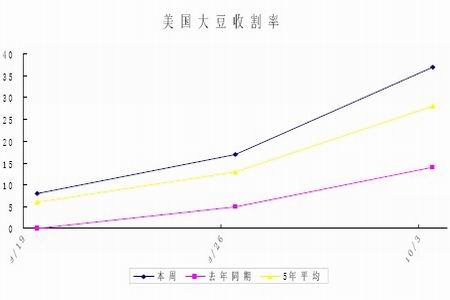

USDA大豆周度出口检验报告

美国农业部公布的最新出口检验报告显示,截至9 月30 日,当周美国10/11 年度大豆出口检验量为1636 万蒲式耳,出口需求保持强劲。当前市场年度累计出口5900.7 万蒲,比上一年度同期增长7.45%,而USDA9 月份美豆供需报告中预计本年度美豆出口4042 万吨,较上年度仅减少7.07%%。笔者认为美国农业部依然低估美豆出口需求,后市有望进一步上调,或将给美豆期价带来反弹动能。

4、USDA 报告预期利多将提供短期支撑,关注报告最终数据

10 月8 日(周五),美国农业部将公布10 月份供需报告。分析师平均预计,2010年美国大豆产量、单产为34.91 亿蒲式耳和45 蒲式耳/英亩,预估区间分别为33.6亿-36.44 亿蒲式耳和43.5-45.8 蒲式耳/英亩,上月报告产量、单产分别为34.83 亿蒲式耳和44.7 蒲式耳/英亩。2010/11 年度美豆结转库存为3.34 亿蒲式耳,预估区间为2.03 亿-4 亿蒲式耳,上月报告为3.5 亿蒲式耳。尽管目前收获到的作物单产普遍较好,美农业部可能会上调大豆产量、单产估值将利空美豆期价。但正如笔者前文分析,美国农业部依然低估美豆需求,若上调仍有望导致美豆期末库存进一步下调,总体而言报告预期将利多美豆期价。关注周五美国农业部报告最终数据,将给美豆期价带来方向指引。

5、美元走低提振商品反弹,仍处下跌通道中

美元指数日k 线走势图

6 月份以来美元指数步入下跌通道,回吐去年12 月以来近三分之二涨幅。9 月21日美联储声明维持利率在0-0.25%区间不变,并重申在较长时间内保持超利率,以刺激萎靡不振的美国经济,美元指数承压延续下行。美元的走软有利于美国商品出口以及促进美国国内就业率的提高,有利于重振美国经济,这也符合美国的根本利益和货币政策,预计美元仍将继续走弱,不排除再度测试前低74.18 的可能,长线将利多包括豆类油脂在内的商品期价。

6、基金继续增持净多持仓,市场看多氛围依然浓厚

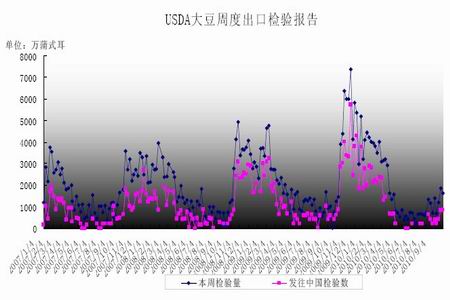

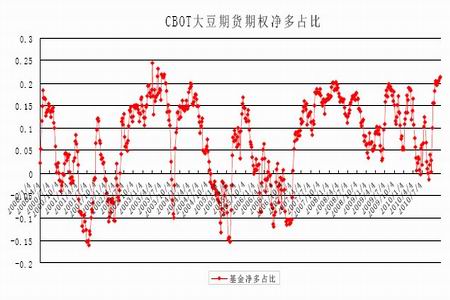

CBOT大豆期货期权持仓

CBOT大豆期货期权净多占比

据CFTC 公布的截止到2010 年9 月28 日当周CBOT 大豆期货期权的持仓报告显示,总持仓为812023 手,较2010 年9 月21 日基金增持多单16303 手,增持空单1282 手,反映市场看多态度依然浓厚。但目前CBOT 大豆期货期权净多占比达到21.38%,超过上边界20%,后市依然面临回调风险。指数基金净多持仓依然维持高位,是推动美豆期价延续上行的重要买盘力量。

CBOT大豆指数基金净多持仓

1、关注后市收储政策,将奠定底部支撑

国产大豆月度价格对比

| 主要地区 | 8 月31 日 | 9 月30 日 | 涨跌 |

| 哈尔滨 | 3540 | 3660 | 120 |

| 佳木斯 | 3520 | 3560 | 40 |

| 集贤 | 3500 | 3560 | 60 |

| 沈阳 | 3600 | 3700 | 100 |

| 三河 | 3720 | 3720 | 0 |

| 济宁 | 3800 | 3800 | 0 |

| 博兴 | 3800 | 3800 | 0 |

| 成都 | 3920 | 3920 | 0 |

数据来源:中国粮油商务网

9 月份产区国产大豆价格普遍上涨,涨幅40-120 元/吨不等,其他地区价格基本维持稳定。国产陈豆收购基本结束,新豆个别少量上市,贸易商基本没有入市收购,谨慎观望。因今年主产区大豆水分相对偏低,质量相对较好,各地报价较为统一,差距很小。据中国粮油商务网报道,截止到月末,黑龙江新豆收割完成60%左右,总体产量以及质量较好,总体单产在300-350 斤/亩,单产较去年明显提高,即使剔除面积降低,但就黑龙江来说,总产还是较上年有所增加,预计今年黑龙江的总产可能超过800 万吨,较去年增加100 万吨左右。十一后,新豆将集中上市,收购价格在3500-3660元/吨,农户心理预期较高,观望心理严重。密切关注后市新豆收储政策,收储价格可能提高40-60 元/吨,企业可能继续纳入收储的范畴,补贴可能实行弹性补贴,收储政策将对国产大豆价格产生较大影响,总体而言,收储政策将奠定价格底部支撑。

2、美豆反弹提振港口豆价大幅走高

进口大豆月度价格对比

| 主要地区 | 8 月31 日 | 9 月30 日 | 涨跌 |

| 大连 | 3620 | 3870 | 250 |

| 秦皇岛 | 3620 | 3870 | 250 |

| 天津 | 3620 | 3870 | 250 |

| 龙口 | 3650 | 3900 | 250 |

| 连云港 | 3735 | 3985 | 250 |

| 张家港 | 3735 | 3985 | 250 |

| 宁波 | 3720 | 3970 | 250 |

| 黄浦 | 3725 | 3975 | 250 |

数据来源:中国粮油商务网

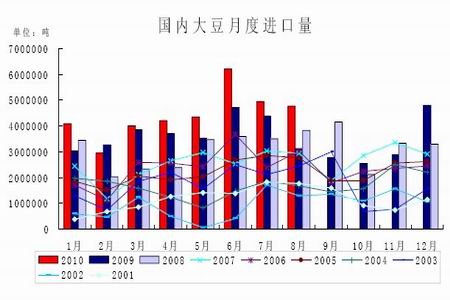

受美豆反弹提振,9 月份港口大豆价格上涨约250 元/吨,贸易商观望,成交量不大。截止到月末,国内主要港口的进口大豆库存量供应仍较为充足,但较前期库存明显下降。据中国粮油商务网统计,主要港口的库存量约在600.8 万吨。中国海关总署9 月10 日公布初步统计数据显示,1 至8 月份大豆进口3553 万吨,同比增长20%。中国7 月份进口大豆495 万吨,低于6 月份的进口量620 万吨。9 月份预计大豆进口459万吨,10 月预计400 万,最后两个月均在350 万吨左右,进口需求开始逐步放缓,预计后期大豆库存压力仍将进一步减小。

国内大豆月度进口量

3、豆油逐步迎来消费旺季,价格长线将震荡上行

国内豆油月度价格对比

| 一级豆油 | 四级豆油 | |||||

| 主要港口 | 8 月31 日 | 9 月30 日 | 涨跌 | 8 月31 日 | 9 月30 日 | 涨跌 |

| 大连港 | 8000 | 8650 | 650 | 7900 | 8550 | 650 |

| 天津港 | 8100 | 8650 | 550 | 7700 | 8400 | 700 |

| 秦皇岛 | 8050 | 8650 | 600 | 7850 | 8450 | 600 |

| 日照港 | 7900 | 8500 | 600 | 7700 | 8250 | 550 |

| 张家港 | 8150 | 8600 | 450 | 7950 | 8400 | 450 |

| 连云港 | 8000 | 8500 | 500 | 7800 | 8300 | 500 |

| 宁波港 | 8150 | 8600 | 450 | 7800 | 8300 | 500 |

| 广州港 | 8100 | 8550 | 450 | 7900 | 8350 | 450 |

数据来源:中国粮油商务网

9 月份受连盘豆油期价强劲上涨提振,豆油现货价格普遍大幅上涨450-700 元/吨不等。受中秋、国庆节日影响,市场需求稳定,市场并未出现供不应求的状况。十月份以后,随着天气的逐渐转凉,棕油对豆油的替代作用将降低,将迎来豆油消费旺季,豆油的消费需求有望回升,虽然后期价格存在回调的可能,但长线来看仍将维持震荡上行态势。

4、养殖效益回升对豆粕价格提供长线支撑

国内豆粕月度价格对比

| 地区 | 豆粕 | ||

| 8 月31 日 | 9 月30 日 | 涨跌 | |

| 哈尔滨 | 3220 | 3250 | 30 |

| 佳木斯 | 3100 | 3100 | 0 |

| 大连港 | 3100 | 3300 | 200 |

| 日照港 | 3120 | 3400 | 280 |

| 张家港 | 3200 | 3450 | 250 |

数据来源:中国粮油商务网

9 月份受连盘豆粕期价强劲上涨和双节备货提振,豆粕现货价格普遍大幅上涨30-280 元/吨不等。油厂开机率保持高位,买方采购积极,油厂豆粕库存压力不大,挺价心理强烈。9 月以来随着天气的逐渐转凉,猪肉需求出现季节性回升,提振生猪走高,养殖户对后市依然较为看好,补栏积极性依然较高。长期来看,猪肉价格则仍将继续上涨。总体而言,养殖效益回升,对饲料的需求有望继续增强,豆粕需求有望继续增加,将对豆粕现货价格提供长线支撑。即使后期豆粕现货价格存在阶段性跟盘调整的可能,但长线仍将震荡上行。

三、后市展望

美豆连续合约月K 线图

9 月份,美豆主力11 月合约期价延续上行,月末和国庆长假期间展开回调,回吐了9 月份近三分之二的涨幅。尽管目前来看美豆呈供需宽松态势,但拉尼娜天气很有可能在2011 年初贯穿持续,一旦形成拉尼娜天气,有可能威胁到南美大豆的播种和生长,或将为后期引发美豆期价一波反弹格局。此外,美国农业部或高估了美豆单产且低估了美豆需求,后期有望进一步调整,或将导致期末库存下调,从而减缓部分美豆丰产压力。再加上美元的走软符合美国的根本利益和货币政策,全球通胀预期强烈,长线将利多包括豆类油脂在内的商品期价。

从上图不难看出,每当美豆期价突破下行趋势线,则预示着离牛市五浪上涨行情启动不远。美豆11 月合约目前仍受支撑在7 月以来上行趋势线支撑之上,上行趋势尚未被完全破坏。关注1150 美分压力,若有效突破上行空间将进一步打开至1230 美分。连盘豆类可维持长线看涨思路不变,后市有望再创年内新高,逢回调买入。