一、旺季需求助力,豆油走向面临新题材

1、全球油脂供应宽松中面临新挑战

7、8月份逢美豆关键生长期,美作物带良好的土壤墒情为新季大豆的结荚、鼓粒提供了有益条件,期间,美豆生长优良率基本与去年同期水平相当。截至9月15日当周,美中西部西、北部地区普遍迎来少量降雨,局部雨量较大,抑或对美豆的成熟进程造成一定影响,甚至推迟部分早熟品种的收割。而短期的天气利多远远不能抵消新季美豆丰产的强大利空压力。USDA9月供需报告显示,10/11年度美豆产量将增至9478.9万吨的历史峰值。

一段时间以来,全球油籽市场关注的焦点集中于新年度美豆的高位产量、以及随之而来的库存压力,似乎忽视了巴西、阿根廷大豆、甚至加拿大等地油菜籽新增供应的削减,后期这些利多信号可能会逐渐映入眼帘。

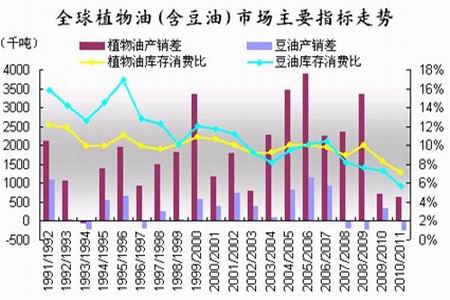

再具体到油脂自身供需情况,依据USDA最新报告数据,近20年来全球植物油库存消费比整体呈现震荡下滑趋势,其中,豆油库存消费比递减趋势尤为显著(见下图)。10/11年度,全球豆油库存消费比预期降至5.75%的历史低位。与此同时,全球豆油产量的增长慢于消费,将导致产销差到达近20年的最低水平(-21.8万吨)。据此推断,全球豆油市场供需面趋紧的主基调料将延续。

2、“旺季”提振豆油期价

通常,自9、10月份开始,随着气温逐渐降低,油脂的食用性需求趋于旺盛,国内油脂市场转入传统性消费旺季。当前“中秋”、“十一”长假在即,后期迎来春节,诸多节日将催生油脂消费高峰的到来。

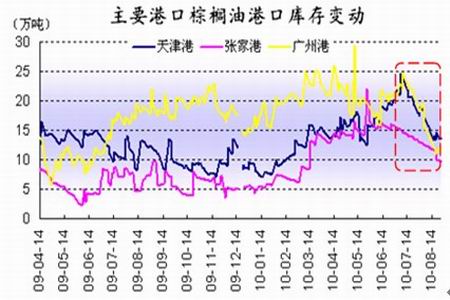

分品种来看,因其自身属性的差异,三大油脂的供需呈现出不同的特征。当前,我国棕榈油消费仍较稳固,港口库存日渐走低。统计数据显示,我国主要棕榈油进口地区天津港、张家港、广州港等地库存均呈下滑态势(见下图)。截至8月25日,全国棕榈油港口库存总量自7月9日的年内峰值(75.8万吨)削减至42万吨,降幅高达33.5万吨。然而,囿于棕榈油熔点较高,秋冬季节偏低的温度将抑制其需求。后期棕榈油需求的缺口有望逐渐被豆油、菜籽油所弥补,价格上更具竞争优势的豆油其替代作用无疑更为显著。

3、小品种油或将带来溢出提振

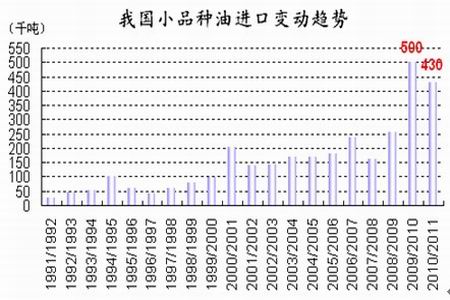

从较长时期来看,随着人们对生活质量的要求不断提高,具有较好品质、较高价格的橄榄油、葵花籽油、核桃油、油茶籽油、棉籽油等小品种油将更多的为市场所关注。09年,我国小品种油的进口量取得突飞猛进的增长。海关统计数据显示,09年我国葵花籽油进口量达到15.3万吨,远远高于上年的5668吨,同时,我国还进口了2.1万吨花生油、1.4万吨橄榄油、1.3万吨亚麻籽油、1594吨芝麻油和1100吨玉米油。09年小品种油进口总量激增至50万吨的历史高位,预期今年小品种油进口量仍将处于较高的历史水平。高价小品种油进口需求旺盛,或将对豆油价格构筑溢出提振。

二、关注焦点:国储抛油,影响几何

8月中旬,在国内外谷物面临减产的大背景下,内盘三大油脂纷纷跟随周边市场走升,菜籽油、豆油、棕榈油陆续突破震荡区间上沿,涨至年内高点。随之而来,关于国储抛油的猜测涌现,一度有传言称,因临储菜籽油到达两年的储存期,国家将以8600-8700元/吨的最低价格,抛售临储菜籽油140万吨左右。

考虑到我国连续2-3年实行临储油脂油料收购政策以来,通过抛储投放到市场的数量非常有限。粗略估计,当前国储大豆总量在710万吨,折合豆油131.35万吨;暂不考虑新季油菜籽收购,08、09两年临储油菜籽累计收购655万吨,折合菜籽油235.8万吨。虽然截止目前该部分隐形供给尚未流入市场,但其利空影响却已然为市场充分估计,因而,国储抛油的指导意义将更多的体现在抛储底价和时间的选择上。

借鉴09年临储抛豆的经验,国储抛售菜籽油一方面要维护托市顺价的原则,另一方面,需要兼顾油厂、贸易商的利益。个人推测,如果临储菜籽油竞拍在未来1-2个月内启动,竞拍底价大抵应持平或略高于临储菜籽油收购、存储成本,以及当前油厂加工菜籽油的生产成本,此外,适当考虑贸易商收益,那么菜籽油竞拍底价维持在8700元/吨上方将是相对合理的区间。

三、关注焦点:进口豆油与进口大豆,弥补几何

3月底,我国商务部通知召开中国粮油企业会议要求,严格限制从阿根廷进口毛豆油的质量标准。4月起,我国将自阿根廷豆油进口许可证的发放权统一收归商务部,同时针对阿根廷进口豆油执行“毛豆油溶剂残留量不超过100mg/kg”的国际质量标准。中阿豆油贸易纷争由此拉开序幕。

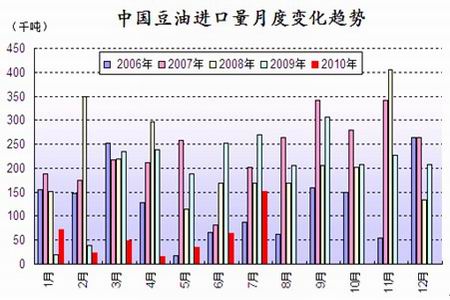

作为世界最大的豆油进口国,09年中国从阿根廷进口了183.5万吨豆油,占阿根廷当年豆油出口总量的近四成。中国限制阿根廷豆油进口的政策有力的回应了阿根廷近年来针对中国商品征缴反倾销税等限制措施,中国豆油进口量显著下滑。`10年4-7月中国豆油进口26.3万吨,远低于去年同期水平94.8万吨。为迎合中国需求,USDA于6月份批准对向中国出口的美豆油临时发放植物检疫许可证,7月豆油进口量有所恢复。

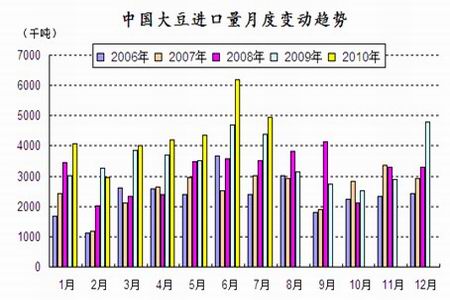

值得注意的是,豆油进口需求受限,为大豆进口量的增加埋下伏笔。4-7月我国大豆进口量均实现同比大幅增长(见下图)。4个月大豆进口量总计1971.5万吨,较去年同期水平(1632.5万吨)高出339万吨,按照16.5%的进口大豆出油率,转换成油总量在55.94万吨。尚不能弥补4个月以来豆油进口量削减幅度(68.5万吨)。

四、宏观面支撑提振寄予厚望

供应依旧偏松的基本面,未能真正支撑油脂形成一波牛市上涨行情,我们更倾向于宏观面因素支撑,使农产品底部逐步抬高,价格整体形成震荡上行走势。

(一)下半年货币政策依旧宽松,年内加息微乎其微。

1、国际三大经济主体经济尚未稳定,制约加息步伐,货币宽松政策仍为主导。

除中国外,全球三大经济主体:美国、日本、欧盟经济尚未稳定;其中日本正面临通缩危机,欧盟债务危机层出不穷,美国经济虽优于其他国家,但从其经济指标来看,依旧存在下滑回落的可能性,尤其是四季度。这将意味着海外三大经济主体年内将难以扭转宽松的货币政策、年内加息微乎其微。

日、美继续注入货币,流动性宽裕不改。为防止经济通缩危机,刺激经济发展,日本不断向市场注入货币,以增加经济活力。9月2日,日本央行公布8月份基础货币存量为983,995亿日元,同比增长5.4%。而美联储决定将超过1500亿美元即将到期的抵押贷款债券和机构债券重新购买2年期至10年期的美国国债,所持证券资产将维持在8月4日的2.054万亿美元水平左右。日美近期先后增加货币供应量,维持货币流动性,也为下半年全球将继续维持宽松的货币政策定调,短期内难以改变。

2、全球经济二次探底顾虑,使各国经济刺激政策短期难以出现实质性扭转

二次探底顾虑,经济稳定恢复步伐举步艰难,如履薄冰。虽然我们并不认为经济将再度出现二次探底危机,但市场顾虑未消除前,各国政府将继续保持谨慎态度,防止二次探底再度发生,这将意味着在经济未出现稳定恢复之前,各国政策基于外部压力难以短期出台紧缩政策,回收货币流动性。

3、国内经济面临下滑,宽松货币政策不可回收。

影响经济的三大马车,投资、消费、进出口下半年或将下滑。其中,投资将逐渐放缓,进出口也因海外经济不佳,出现明显回落,而国内消费尚不明确,且国内依旧面临产能过剩及库存较高问题,尤其在汽车及钢铁行业。决定经济增长的三大主因面临下滑,将直接对经济产生影响,短期紧缩或调控政策难以出台。

综上述,在全球经济尚不稳定,二次探底顾虑犹存,国内经济面临下滑可能的背景下,今年年内加息难以实施,全球将继续维持宽松的货币政策,保持宽裕的货币流动性。基于此,我们将继续讨论宽裕的货币流动下,将引发成本推动型通胀。

(二)充裕的货币流动量,成本推动型通胀将难以改变。

金融危机,各国集中且大量注入货币,使市场货币流动性充裕。但在经济未能真正达到稳定复苏前,政府难以快速回收,下半年货币宽松政策依旧难以转变,这将奠定今年货币流动性仍非常充裕。在此背景下,工业品及原料市场价格接踵上涨,将最终传导至农产品市场,随着成本不断上移,在十分充裕的货币环境下,成本推动型通胀将难以扭转。

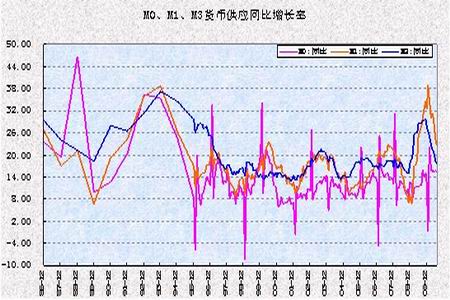

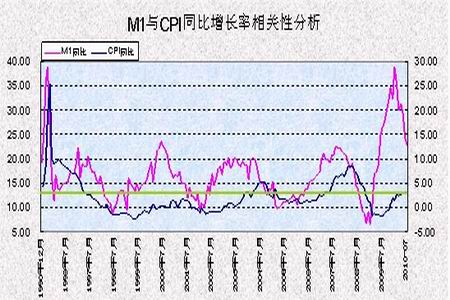

根据我国CPI,食品类商品的权数为34%,所以食品类商品价格变动会在很大程度上决定CPI数值的大小。改革开放至今,当M1出现超过20%的增速时,都会与高的通货膨胀伴随。1985年-1987年的高通胀期间,1987年12月,M1同比增速高达26.7%;1992-1996年的高通胀期间,M1同比增速高达30%,2007年-2008年期间,M1同比增速高达20%。从历史数据的相关性来看,我国应该又要进入一次高通胀的时代。

五、资金面:豆油有望成为下一轮关注焦点

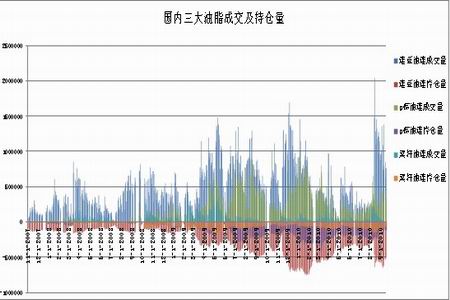

通过对三大油脂主力合约持仓量及成交量的汇总及分析,总结资金关注度大小与行情的相关性强弱。从上图可以很明显看出,豆油投机性最强,资金关注度最高,其次是棕榈油,最后是菜油。资金的炒作有着明显的周期性,从成交量来看,一般3个月为轮换周期。

一般情况下,油脂成交量及持仓量开始有显著的增加时,尤其是资金炒作成分最少的菜油的持仓量及成交量开始出现大幅增加时,往往表明出资金已经开始加大油脂的的关注度,且往往意味着油脂品种可能正在酝酿一波行情。从目前持仓及成交量来看,豆油成交量已经突破历史峰值水平,且持仓量也处高水平区域,与上一豆类牛市周期最高值趋近。可以看出,资金已经提高对油脂的关注度,油脂类行情正在酝酿中。

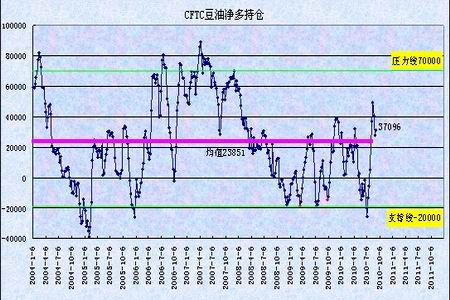

从CFTC豆油净多持仓可以看出,豆油自7月初至8月连续7周上涨,且净多持仓已经突破两年区间震荡上沿,创出两年内新高。这表明存在两种可能一则油脂已经开始酝酿新一阶段上涨,一则豆油脱离两年震荡区间,至少震荡区间上界也将上移,不过不管基于上述哪种假设,豆油净多连续快速增加,且迅速突破两年内震荡上界,至少可以看出,资金对豆油后期看好。

由此可见,国内豆油关注度显著提高,国外资金对豆油后期行情较为乐观,油脂后期上涨行情尤可期。

六、结论:

在目前市场仍受制于相对宽松的供应基本面压制下,行情有望充分夯实8000-8400元(豆油主力Y1105合约)底部空间,等待题材轮换,在周边其它农产品包括小麦,玉米,以及软商品棉花、白糖纷纷创出或接近历史高位的带动下,比价严重失衡的豆油,且宏观面量化宽松的货币政策,通货膨胀预期有增无减,豆油以及整个豆油油脂板块价值严重被低估的特点,必将被资金所关注,未来走高空间直指9000元上方。