近期基本面分析:

种植面积减少构成直接利多:

新季国产大豆面积大幅减少导致产量预期减少,后市价格紧随外盘水平。目前,由于国产大豆数量大幅减少,价格受外盘影响明显加剧。而据国家统计局对全国800 多个调查县 7 万多农户3 月份种植意向调查,2007 年全国大豆播种面积将持续减少,预计为1.33 亿亩,比上年减少640 万亩左右,减幅为4.6%。另黑龙江农委初步调查统计,全省大豆种植面积将大幅减少,同比去年下降20%,仅为5000 万亩,且据USDA 报告显示,中国在2007/08 年度大豆进口量预估值为 3500 万吨,国产大豆的市场份额将进一步减少,后市其价格受到CBOT 大豆期货影响也将越大。

现货价格持续维持坚挺:

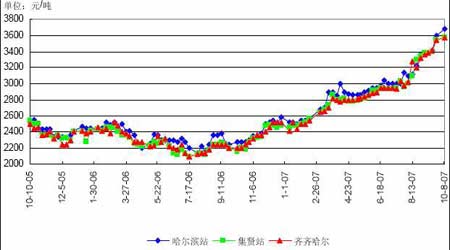

从大豆方面观察:大豆现货价格监测点上传数据显示,黑龙江国产大豆收购价9月10日至今继续上涨,上涨幅度在200~300元/吨。而目前继续维持强势,黑龙江集贤地区大豆入厂价涨至4180-4200元/吨,友谊地区油厂大豆入厂价4160-4180元/吨,价格上涨20元/吨左右,(如图1所示)目前油厂收豆困难,收购量达不到油厂的要求。油厂当前压榨利润保持在150元/吨的水平,油厂大豆现货收购价格仍存在上涨的空间,五月份交割成本高于盘面价格,现货贸易利润不高。从长期来看,大豆供应不足会导致本年度大豆市场价格保持高价位。

图1:黑龙江大豆现货收购价格

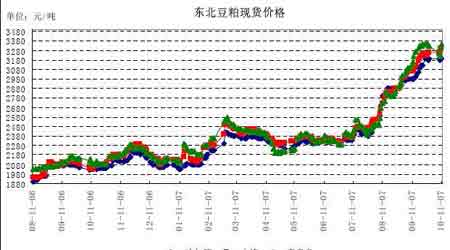

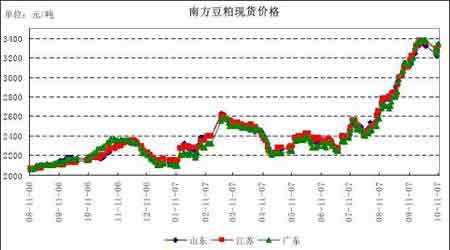

豆粕方面:如图2,图3

图2:东北豆粕现货价格

图3:南方地区豆粕现货价格

终端市场需求继续为后市价格走高提供动能

由于国内生猪价格大涨,食品豆需求大增。同清淡的油用大豆市场相比5 月份以来,国内市场食品级大豆的交投却表现得十分活跃,主要原因就是市场成交量有所放大。同时据有关大豆贸易商称,近期来自于南方,诸如上涨、广州、福建等销区的采购商数量明显增加,食品豆需求大增。另外,值得一提的是,因猪源紧张,多数省区市猪肉价格同比大幅上扬,而猪肉价格上涨也拉动其他肉类产品价格的波动。受此影响,居民开始增加对植物性蛋白的消费。

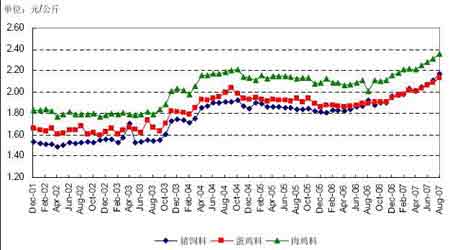

与此同时,全国主要饲料价格继续上涨。农业部公布数据显示:8 月,育肥猪配合饲料价格为2.17 元/公斤,环比上涨2.8%,同比上涨13%;蛋鸡饲料价格为2.13 元/公斤,环比上涨1.9%,同比上涨12.7%;肉鸡饲料价格为2.36 元/公斤,环比上涨2.2%,同比上涨17.4%。 (如图4)

图4:全国饲料价格走势

综合基本面来看,目前现货3800 元/吨以上的价格对市场有较大影响,在缺乏美盘指引的情况下,今日行情涨幅不大。短期关注美盘和连盘走向、国际原油及美元消息、国产大豆收购、进口大豆到港、豆油市场等情况的影响。受诸多利多因素的强劲支撑。后市价格走势趋于乐观,未来仍有进一步上行的空间。

当前套期保值可行性分析:

基差变化是判断能否完全实现套期保值的依据。理想状态的套期保值,在整个保值过程中,基差保持不变。但是,实际上这种理想状态很少发生,因为基差总是处于不断的变动中,这将会导致套期保值者利润的增加或减少。套期保值者利用基差的有利变动,不仅可以取得较好的保值效果,而且还可以通过套期保值交易或的额外的盈余。一旦基差出现不利的变动,

套期保值的效果就会受到影响,甚至蒙受部分损失。

基差的变动对不同套期保值操作者具有不同的效果,当基差呈现出正数变大,或者负数变小的特点,也就是,现货上涨的力度要超过期货上涨的幅度,或现货下降的幅度小于期货价格的下降幅度时,就可以定性其为强势。反之,为弱市。

正向市场基差扩大:盈利大于亏损,买入套保者可以得到完全保护

通过对最近两个月以来豆粕主力合约m0805 对江苏豆粕现货价格,我们发现呈现正向市场基差扩大迹象,则在当前时期选择买入套期保值,买方保值将获得保护(如图5)

图5:m0805 合约与江苏豆粕现货价格基差

m0805合约与江苏豆粕价格基差

当前期货市场技术分析:

大连豆粕m0805 日K 线图

从技术图形观察,目前连豆粕盘面呈现明显多头特征。价格上涨趋势明显,在未出现明显转势信号的情况下,整体操作应保持多头思路为主。目前价格在突破3478 阻力位后高开低走,短期盘面存在技术性调整需求。短期内均线系统对价格构成较为明显支撑。鉴于前期的经历了一个强势拉升过程,目前追高不宜,多单静待回调介入。

套保操作建议:

合约选择:鉴于企业预期套保周期为6 个月,则在合约选择上考虑以m0805 合约为主。后续合约的选定则根据企业实际情况酌情考虑更换。

操作建议:由于企业套保周期为6 个月,在在实际操作中建议采取中线操作思路。

中期行情阻力位:3478

中期行情目标位:由于当前豆粕行情处于一个大牛市运行过程当中,且中期阻力位已被突破,尽管当前其突 破有效性尚未被验证,但从技术分

析角度考虑,未来上方空间一旦打开后,则只能得到行情出现转势信号,或短期内出现明确回调信号后方可确认。

中期行情支撑位:3400

中期行情介入止损位:选择20 日线作为止损参照位,具体位置可选择为3360。

在实施过程中,建议不盲目追高,以价格回落至3430——3400 一线介入多头。

若未来行情继续延续牛市格局,则未来可获利空间巨大。保值头寸可一直持有至行情出现转势信号为止,或根据企业自身实际情况酌情考虑。

若未来行情与预测相反,在以3360 作为止损参照平仓离场。则亏损状况如下:

最高止损:(3430 — 3360)元/吨 * 1200 吨 = 84000 元

最低止损:(3400 — 3360)元/吨 * 1200 吨 = 48000 元

资金预备:在该方案执行过程中,由于所持头寸为200 吨/月,套保周期6 个月。则折合期货市场头寸为:200 吨*6 个月/10 吨/手=120 手。若以保证金使用比例计算,则占用保证金最低金额则为:3400 元/吨*1200 吨*10%=408000 元。根据资金管理惯例,通常所用保证金所占有总资金比例的30%为安全线计算:则理想总资金投入应为:408000/30%=1360000 元。实际情况可依据企业自身经营情况酌情考虑增减。