玉米——耕地的大幅增加难抵乙醇生产的扩张虽然有着1200多万英亩耕地的增加,但是美国乙醇工业的强劲发展使得可能增加的产量压力大大削弱。而单产预测上对理想天气的依赖性较高,在今年全球异常天气的大环境下,供求平衡的维持会颇为不易。但短期内,美国较为理想的种植天气使得玉米期价会略显弱势。

大豆——库存大幅下降的一年,需求预测略显保守

由于种植面积的大幅减少,美国大豆库存会出现较大幅度的下滑。而美国农业部在压榨和出口需求上的预测都显得略为保守。短期内,大豆价格将因为“回购”耕地可能性的降低得到支持,巴西货币的升值也使得南美大豆的压力减弱。长期来看,大豆价格能否走出新一轮涨势仍寄希望于今夏天气。

小麦——挖库存的现象依旧,但美国冬麦单产存在低估之嫌

2007/08 年度,全球小麦仍然是产不足需,世界小麦期末库存仍会进一步减少。但是在美国冬麦产量的预测上,美国农业部预测水平偏低,后市继续理想的天气将使小麦单产存在进一步调高的可能。

继续看好农产品的长期牛市,但是小麦和玉米短期内会有走弱的要求

在新年度,农产品的牛市会得到基本面的支持,但是短期内小麦将面临产量丰收的压力,而玉米会有种植面积增加的打压,两品种会微呈弱势,大豆价格则会出现易涨难跌。从投资上来说,长期多头头寸的建立仍是轻仓介入,毕竟天气的变化无法预测,而短期内对玉米和小麦则是逢高减持多头头寸为宜。

美国农业部(USDA)在2007 年5 月11日公布了五月世界农产品供求报告。报告中,美国农业部今年第一次对2007/08年度玉米、大豆和小麦供求关系做了预测。而对于三个品种的预测,笔者认为在需求方面有一定的可信性,毕竟粮食需求的增长是比较缓慢和平稳的,虽然玉米的乙醇需求正在消费中占据越来越重要的地位,但是参照美国再生能源协会的数据,美国农业部在乙醇需求的预测上还是可以说较为贴近实际。至于供给方面,由于玉米和大豆仅是处于种植期,产量预测上无据可依,将会有非常大的变数,而小麦产量的预测上则可信度相对较高。下面会分品种逐一进行分析。

玉米市场

美国玉米供求平衡表

|

2005/06 |

2006/07 |

2007/08 | |

| 面积 |

百万英亩 | ||

| 播种面积 |

81.8 |

78.3 |

90.5 |

| 收割面积 |

75.1 |

70.6 |

82.9 |

|

蒲式耳/英亩 | |||

| 单产 |

148.0 |

149.1 |

150.3 |

|

百万蒲式耳 | |||

| 期初库存 |

2114 |

1967 |

937 |

| 产量 |

11114 |

10535 |

12460 |

| 进口量 |

9 |

10 |

15 |

| 总供给 |

13237 |

12512 |

13412 |

| 饲料消费和其他 |

6141 |

5850 |

5700 |

| 食用、种用和工业 |

2981 |

3525 |

4790 |

| 乙醇消费 |

1603 |

2150 |

3400 |

| 国内总消费 |

9122 |

9375 |

10490 |

| 出口 |

2147 |

2200 |

1975 |

| 总需求 |

11270 |

11575 |

12465 |

| 期末库存 |

1967 |

937 |

947 |

| 平均农场价格 |

2.00 |

3.00-3.20 |

3.10-3.70 |

从上表我们可以看到相对本年度,2007/08 年度美国玉米的供求主要在以下几个方面发生了变化:

1.种植面积。在玉米的种植面积上,美国农业部仍然延用了三月种植意向报告中的数据,玉米种植面积9045.4万英亩,较去年增加1212.7万英亩,增幅15.48%。而在收割面积上,与过去两年收割率的平均水平相同,即种植面积的91%。我们知道,在四月上旬由于美国玉米(大豆)带受潮湿天气的影响,玉米播种工作被大大延误,在四月中旬时种植带北部的几个 主要产区,如伊 利诺斯、明尼苏达、爱荷华等几个州种植工作根本没有展开,全国玉米种植进度只有去年同期的50%还不到,这种现象一直持续到四月末。这也使市场对玉米种植面积能否实现预期的增长感到怀疑。但是进入五月后,随着天气的理想,美国玉米的种植进度以超乎想象的速度提高,截至报告时至,总体进度已经达到78%,与过去五年的平均水平持平,稍落后去年同期水平,但是鉴于这周美国天气的理想,我们可以预期下周种植进度很有可能赶上,甚至超过去年水平。这样,美国农业部在三月预测的1212万英亩耕地的增幅实现的可能性大大增强,而现在已经有机构预测数据超过了这个增幅1。而对于最终实现的耕地,我们认为,如果六月不出现异常天气,使得已种上玉米的耕地遭到破坏,那达到,甚至略微超过美国农业部预测的面积都存在较大可能。

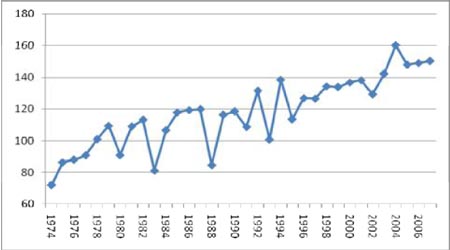

2.单产假设。在玉米单产上,美国农业部在今年采取了一种新的预测方法,主要是参考了1990-2006年玉米的单产水平,而在后两个月的单产假设中,还将考虑五月中旬的种植进度,七月的降雨和温度等因素,就前者而言,鉴于美国目前较快的种植进度,六月玉米单产的假设中单产水平可能还会提高。而目前150.3 蒲式耳/英亩的单产假设,已是美国历史上的第二高单产,仅次2004/05年度的160.4蒲式耳/英亩,因此这种单产的实现,必须要期望于玉米生长期时较为理想的天气,而这一点,在今年全球天气异常的大环境下,恐怕是一种屠望。今年夏季美国可能将出现干旱、高温的拉尼娜天气,这种担忧已经被反应到了玉米价格的天气升水中,但是如果届时这种担忧成为现实,目前添加的升水恐怕是远远不够的。当然,对于现在所说的单产,只能说是一种假设,七、八月天气对于玉米单产具有决定性影响作用,但目前没有一个机构能精确预测到今夏的天气。

美国玉米历年单产水平(单位:蒲式耳/英亩)

3.玉米的饲料和出口需求减少,乙醇需求保持强劲发展。在此次报告中,美国农业部预1 2007年5月17日,Informa公司预测2007/08年度美国玉米种植面积为9060万英亩,高于美国农业部三月预测的9045.4万英亩。

测2007/08年度美国玉米的饲料消费会减少3%,出口需求会减少10%,但是乙醇玉米消费会增加58.14%。饲料中由于乙醇生产中玉米残渣的加入而导致玉米需求减少,另外在出口方面,由于考虑到南美创纪录的玉米产量,以及他们在国际市场中的竞争性,美国玉米的出口会受到影响。而乙醇生产企业由于丰富的加工利润,其扩张趋势没有任何改变,此消彼长,美国乙醇工业的玉米消耗量在历史上将第一次超过出口需求。

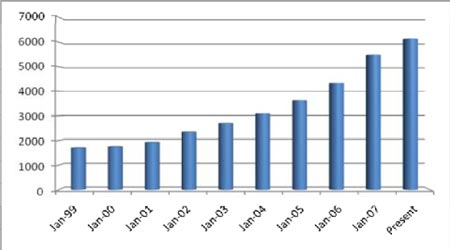

美国乙醇工业加工能力(单位:百万加仑)

单就乙醇工业来看,美国乙醇工业的发展速度并没有因为玉米价格的高企而受到些许抑制。在2007 年1 月至5 月15 日的短短几个月内,新增乙醇企业9 家,新增加工能力664百万加仑,相当于新增消耗玉米246 百万蒲式耳(1 蒲式耳玉米生产2.7 加仑),而按照美国农业部预期的3400百万蒲式耳玉米消耗量,相当于在建的6379.9百万加仑乙醇加工能力将有47.9%在本年度转入正式运营。而从近几年来看,在建能力转入运营的比率往往要大于此一比例。因此,虽然美国农业部预期的2007/08年度玉米乙醇消费数据非常惊人,但这不是一个夸大的数字,相反还存在低估的可能性。

4.期末库存仍然位于历史低位,库存消费比更是低于今年。基于供给和消费的预测数据,2007/08年度美国的期末库存仍然非常低,仅比2006/07年度多出10百万蒲式耳,期末库存消费比更是从本年度的29天减少到了27天,是1960/61年度以来的历史第三低水平,仅次于1995/96 年度的18 天,和2006/07 年度、1973/74 年度水平基本持平。而从库存消费比与价格关系的历史数据来看,玉米库存消费比在35天以下,均支持价格在300美分上方,如1973/74年度、1995/96年度、2004/05年度和2006/07年度。因此按照目前对新年度库存消费比的预测,玉米价格无疑将维持目前的高价位,而其是否能创新高,则要视今夏的天气了。

5.结论。就上分析来看,2007/08年度玉米供给和需求之间紧张的局面不会有太大改变,而就价格上,这将会支持价格继续在高位,任何不是因为产量预期变化所引起的大幅价格下调都会提供一个好的建仓机会。短期内,玉米价格不一定会有太强的涨势,甚至有可能走弱,毕竟现在种植面积大幅增加的压力在玉米上是体现的越来越大,特别是在6月30日美国农业部的种植报告中如果出现最终面积超过预期的情况,这种压力会给市场带来较大冲击,但是正如之前所说,在种植面积已经预测增加1212万英亩以后,即使再有增加,其幅度也会很小,而且对最终的供给格局可以说基本没有任何改变,短暂的下跌后将重新得到供求关系的支持。而万一出现种植面积增幅未能达到预期的情况,那困扰玉米近一个月的压力会得到比较彻底的释放。但是,这些都不大可能引发玉米新一轮较成规模的涨势,玉米能否再创新高,其上涨幅度有多大仍然寄希望于今夏的天气,而对此,我们仍然是可以寄于一定希望的。

大豆市场

美国大豆供求平衡表

|

2005/06 |

2006/07 |

2007/08 | |

| 面积 |

百万英亩 | ||

| 播种面积 |

72.0 |

75.5 |

67.1 |

| 收割面积 |

71.3 |

74.6 |

66.1 |

|

蒲式耳/英亩 | |||

| 单产 |

43.0 |

42.7 |

41.5 |

|

百万蒲式耳 | |||

| 期初库存 |

256 |

449 |

610 |

| 产量 |

3063 |

3188 |

2745 |

| 进口量 |

3 |

4 |

4 |

| 总供给 |

3322 |

3642 |

3359 |

| 压榨需求 |

1739 |

1770 |

1790 |

| 出口需求 |

947 |

1080 |

1080 |

| 种用 |

93 |

83 |

85 |

| 其他 |

94 |

99 |

84 |

| 总需求 |

2873 |

3032 |

3039 |

| 期末库存 |

449 |

610 |

320 |

| 平均农场价格 |

5.66 |

6.30 |

6.50-7.50 |

相对2006/07年度而言,新年度大豆供求关系除了因为种植面积的大幅减少导致产量降低,并进而引起期末库存的减少外,需求方面与本年度十分相似。

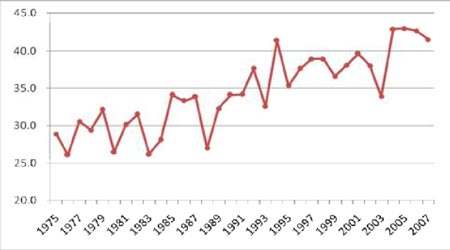

1.单产预测的实现依赖于正常天气的前提。在此次预测中,美国农业部同样调整了大豆趋势单产的预测方法,所涉及的趋势区间从1989/90-2006/07 年度,而非去年的1978/79-2005/06年度。该趋势单产的实现必须要基于正常天气的前提,因此大豆单产,以至全年供给量都对天气具有高度依赖性,而全球气候的异常也使得大豆供给如同玉米一样十分脆弱。从种植进度来看,截至到5月13日,大豆种植进度达到32%,略高于去年同期和过去五年的平均水平,而预计五月剩下的几周内,美国玉米(大豆)带都会持续理想天气,因此种植进度上大豆会有略优于往年的表现。仅此而言,可以说给大豆单产实现或超过正常水平奠定了基础。但是,种植时天气的理想只是丰收的一个必要条件,它能阻止市场过早的对于豆价加入天气升水,但是最终产量如何仍然视七-八月的天气而定。

美国大豆历年单产水平(单位:蒲式耳/英亩)

2.种植面积减少838.2万英亩实现可能较大,但仍有变数。由于玉米种植进度在五月时的飞速提高,大豆“回购”耕地的可能性降低。但是由于玉米种植在五月底基本结束,如果六月出现不利天气,如大规模降雨等,那农民只能选择再种大豆,而这种变化就具有较大的不确定性,这只能视到时的天气而定。

3.2007/08年度大豆需求估计略为保守,期末库存仍有进一步降低的可能。在对2007/08年度大豆的需求预测中,美国农业部预测压榨需求将有小幅增长,增幅20百万蒲式耳,而出口需求保持了同本年度一样的水平。就压榨需求而言,下一年度豆粕的产量将会有1.58%的增幅,豆油产量也有1.30%的增幅,而大豆的压榨需求增长只有1.13%左右,当然三者之间的差异也存在实现的可能,即新年度的大豆作物有更高的出油率和出粕率。在过去两个年度,美国一吨大豆的平均出粕率为0.79,平均出油率为0.19,即一吨大豆生产0.79吨的豆 粕和0.19吨的豆油,按照这种生产比例和美国农业部对豆粕、豆油生产的预测,2007/08年度大豆的压榨需求应该为4889.7万吨,较农业部预测的要多出约18万吨,当然这种幅度的变化对整个供求关系来说影响不大,所以我们说美国农业部的预测只是略为保守。而真正能够使期末库存发生质的变化的仍然是产量的变动,这最大程度上依赖于今夏天气对于单产的影响。

4.结论。就以上分析来看,由于种植面积的大幅减少,2007/08年度将是大豆供求关系

从今年的充裕转向紧张的一年。而目前对新年度大豆库存的预测仍然高达320百万蒲式耳,这种预测如果实现那也只能使大豆保持目前的高价位,而很难有再现2003年辉煌的一幕,如果大豆库存能够降到250百万蒲式耳,甚至更低,从而使库存消费比从今年的20%忽然下降到7.7%,那大豆的牛市才可以说了坚实的基本面基础。另外,由于植物油需求的强劲, 美国下一年度的豆油消费会在生物能源和传统消费领域都有增长的较大可能,出口需求方面

由于中国大豆耕地的减少和压榨业的发展,中国的进口量还会保持一定的增长速度,因此如果大豆价格不进一步走高,那大豆的需求就不会像美国农业部预测的那样保守,库存也存在进一步下降的可能。当然,今年七月到八月的天气仍然是影响价格的最关键因素。

从投资角度来讲,目前大豆的上涨只是对前期失地的上涨,但如果玉米种植进度连续提速,那就会引发市场关于大豆种植面积可能进一步减少的担忧,大豆价格也会因此得到支持。

而制约大豆下降的因素,如南美产量压力等,随着巴西货币的升值,这种压力趋于减小,因此,短期内大豆价格仍然是易涨难跌。当然如果在六月底的供求报告中出现大豆种植面积进一步减少的数据,虽然幅度上不至于对已经预测了的供求关系构成质的变化,但市场往往会对该题材进行夸大的反应。而长期中,由于我们预期今夏大豆天气并不会太过理想,因此大豆供求可能较目前预测还要紧张,现在逐步建立较轻的多头头寸是合理的。

小麦市场

美国小麦供求平衡表

|

2005/06 |

2006/07 |

2007/08 | |

| 面积 |

百万英亩 |

||

| 播种面积 |

57.2 |

57.3 |

60.3 |

| 收割面积 |

50.1 |

46.8 |

52.1 |

|

蒲式耳/英亩 | |||

| 单产 |

42.0 |

38.7 |

41.7 |

|

百万蒲式耳 | |||

| 期初库存 |

540 |

571 |

412 |

| 产量 |

2105 |

1812 |

2174 |

| 进口量 |

82 |

115 |

100 |

| 总供给 |

2727 |

2498 |

2685 |

| 食用消费 |

915 |

925 |

930 |

| 种用 |

78 |

82 |

81 |

| 饲料和其他消费 |

153 |

170 |

230 |

| 国内总需求 |

1146 |

1177 |

1241 |

| 出口需求 |

1009 |

910 |

975 |

| 总需求 |

2155 |

2087 |

2216 |

| 期末库存 |

571 |

412 |

469 |

| 平均农场价格 |

3.42 |

4.27 |

4.35-4.95 |

与大豆和玉米不同,由于小麦已经接近生长晚期,因此美国农业部对其产量的预测较前两者要更为客观些,但是按照优良率的水平,我们对小麦供求预测中,最大的怀疑恰恰是小麦单产水平的数据。

1.小麦单产虽然较去年有较大提高,但仍然有着低估之嫌。在这里我们要谈的主要是美国冬麦的单产水平2。美国农业部预测全部小麦的单产水平为41.7蒲式耳/英亩,而在当天发布的作物产量预测中,冬麦的单产水平预测为43.5蒲式耳/英亩,其根据是截止到5月1日的作物生长状况。

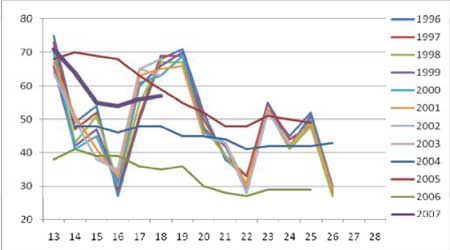

美国冬麦优良率(1996-2007)

2007/08 年度美国冬麦从种植开始就受到理想天气的照顾,小麦产量也一直有着丰收的预期,但是在进入四月后,由于湿冷天气的影响,小麦生长环境恶化,冬麦的优良率也开始了连续两周的大幅下滑,直到进入四月下旬后,这种下滑趋势才逐渐止住,并开始小幅上升。

市场曾经一度对美国小麦丰收的预期产生怀疑,而从优良率和产量的历史表现来看,我们可以说美国小麦目前已经基本确定了丰收的格局。在历史上,当冬麦的优良率在四月到六月之前一直保持在50%以上时,冬麦最终的单产水平都比较高,截止到今年5月14日,美国冬 麦的优良率一直没有掉入50%以下,整体表现与2000/01年度较为类似,较去年更是有着极 为优异的表现。而在去年同期,美国农业部做出了单产42.4蒲式耳/英亩的预测,只比今年低了1 蒲式耳左右,2000/01 年度第一次单产预测更是高达47.5 蒲式耳/英亩。再考虑5 月 初到现在,美国小麦产区的天气一直较为理想,因此我们有理由相信美国农业部在后三次的预测中还会逐步调高对冬麦单产水平的预测,最终冬麦单产达到45蒲式耳/英亩,甚至更高都不会令人感到吃惊。

2.小麦虽然丰收,但是美国和全球小麦紧张的格局不会改变。在对小麦的需求中,美国农业部大幅调高了其国内小麦在饲料方面的消费,这主要是考虑了玉米价格高企使得小麦在饲料消费方面对其替代成为可能。也正是由于这方面消费的增加,小麦产量提高的压力被削弱了大半,再加上世界各国在小麦补库等方面的需求,美国小麦期末库存仅较2006/07年度提高了57 百万蒲式耳,而对全球小麦供求关系的预测上,由于预期当年小麦产量仍然不能完全满足需求,2007/08年度全球小麦库存仍会继续降低,库存消费比降低幅度更大。

3.结论。对于全球小麦供求,我们认为挖库存的现象今年仍然不会改变,这就使得供求关系继续紧张,这也使得小麦价格将继续在高位徘徊,另外小麦和玉米在饲料消费上的高度替代性使得二者价格会在以后几个月具有高度的连动性。在预期玉米价格经过调整后将会再度高走的基础上,小麦价格仍然存在一定的上升空间。不过短期内,小麦价格会受到丰收预 期的压力,具有一定季节性特点。之前由于对中国和欧洲干旱的焦虑所引发的小麦涨幅在后市美国小麦丰收预期进一步加强的情况下,这些涨幅存在缩水的要求。