本月CBOT大豆期价整体继续在前期震荡区间内波动,月初由于受美国海湾地区大豆现货基差表现疲软的影响,同时预期美国豆农在新税收度开始后会加快销售也增添了盘面的下行压力,投机基金加大了技术性抛售使得期价两日内大幅下挫22美分,但随后市场传闻中国买家已经购买了7-8船的美国大豆,加之美国中西部再次出现的降温、降雪天气限制了豆农的销售,再次使得美国海湾地区大豆基差继续走强,为期价反弹提供了动力。坚挺的美豆现货基差和指数化证券投资基金大举进入CBOT农产品市场做多是期价反弹最主要的力量,但基金在相对高位坚决打压,以及南美天气的良好状况还是使得期价在反弹至550美分附近受阻,高位的美国海湾地区大豆基差也随着天气的好转出现了大幅的下滑。基金也再次在大豆、豆粕上抛售,基金在这样的期价位的大幅抛售行为可以看出看空态度的坚决。

连豆走势回顾:

受CBOT大豆走势影响,连豆总体也维持了区间震荡的走势,但走势相对要强于CBOT大豆,一方面由于CBOT大豆虽然走势较弱但并没有跌破关键点位,另外,国内现货价格以及进口大豆的价格还是对期价有一定的支撑,国内现货近期基本保持稳定,黑龙江大部分地区现货价格基本维持在2450-2550元/吨。而进口大豆2800-2850元/吨。加之东北运力和农民并不急于销售手中的大豆等原因,现货价格近期不会出现比较明显的回落,这样也会对期价形成一定的支撑。

基本面情况分析:

一、美国农业部每周出口销售报告

截止日期 本周净出口 本周出口装船数量 中国本周购买 本周中国装船数量 中国累计购买数量 中国累计装船数量 美国本年累计装船

20005-1-20 51.93 113.55 41.09 50.79 964.37 796.07 1745.41

2005-1-13 85.98 82 34.38 28.98 923.28 745.28 1631.83

2005-1-6 106.56 80.73 50.3 38.8 888.9 716.3 1549.86

2004-12-30 64.92 95.9 37 37.66 838.6 677.5 1469.12

2004-12-23 92.66 87.48 35.43 32.28 807.1 645.34 1378.73

从上述图表可以看出,美国大豆近期销售还是保持了比较理想的状态,良好的销售也是现货月份能够相对能够保持坚挺最主要的支撑。随着南美大豆收获期的临近,相比美国大豆南美大豆具有一定的价格优势,所以美国豆农可能会加快大豆的销售。由于美国中西部地区天气的不确定性,现货价格能否保持坚挺还是很难确定,但总体来看,销售压力会变的逐渐加大,另外,近期也作为最大的买家中国不断有传闻说取消了美国大豆,同时转而进口南美大豆。

二、基金持仓

时间 总持仓 基金持仓 商业持仓 基金净空

多头 空头 多头 空头

2004-11-30 237803 36769 65757 141461 101780 28988

2004-12-7 242872 29029 78605 146032 87049 49576

2004-12-14 253055 32052 69574 148699 101131 37522

2004-12-21 242690 37562 70567 141602 99268 33005

2004-12-28 236272 36521 67090 144920 100484 30561

2005-1-4 233674 30135 75205 147212 89160 45070

2005-1-11 233595 28599 80137 151466 88576 51538

2005-1-18 247702 27455 101769 158347 77775 74314

2005-1-25 253120 27221 99935 151859 71612 72714

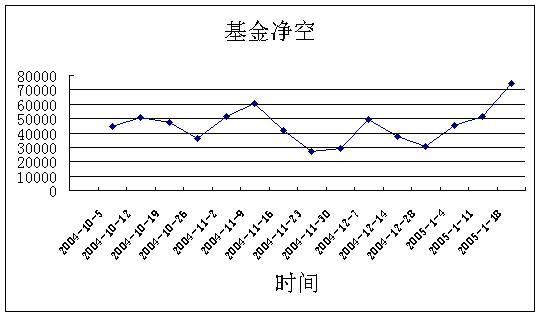

基金持仓变化图表 单位:手

从上述图表中可以看出,在进入1月份以来基金的净空头持仓一直在增加,从12月28日公布的30561手到1月18日的74314手,短短的三周就净增了43753手,这个增幅是近期以来最大的,同时74314手的持仓也超过了去年11月9日的最大值60210手,看来基金对于后市的看空态度非常解决,而且是在期价相对低位,可以想象500美分的强支撑将在后市经受考验了。

三、南美天气

现阶段,南美大豆种植区大豆的生长状况是影响国际大豆市场行情的一个非常重要因素,本年度,南美大豆自开播以来,总体天气状况良好,土壤墒情不错,同样,湿润的天气又为锈菌病的传播提供了便利条件。据巴西政府作物研究机构在1月13日提供的报告说,截止到本月上旬,在巴西共有11个省及联邦区的216个地区发生大豆锈菌病。在阿根廷,由于本季度发生大豆锈菌病的时间明显较前两个季度相对要早,并且,首次在播种还未结束时发生此病,因此,有专家警告说这种破坏性很强的真菌将有可能会在未来数月内广泛传播。但到目前为止,政府认为亚洲锈病一直在可控阶段,对产量的影响可能也会比较有限,不会出现大的问题。

四、美国农业部1月份月度报告

1月12日美国农业部公布月度供需报告中,根据最新报告,2004年美国大豆产量为创纪录的31.41亿蒲式耳,比上月预测的31.5亿蒲式耳下调了900万蒲式耳,这一数字也低于在本报告公布之前分析师平均预测的31.49亿蒲式耳的水平,但是和上年度的24.54亿蒲式耳相比,仍大幅增加了6.87亿蒲式耳。产量下调主要归因于单产下降,上个月预测的单产是42.6蒲式耳/英亩,本月下调0.1蒲式耳,至42.5蒲式耳/英亩,此外,收获面积也略微向下调整了一些。在美国大豆的供需平衡中,美国农业部将本年度的大豆压榨量上调了1500万蒲式耳,原因是豆粕和豆油的出口增加,其中豆粕出口从540万短吨调高到570万短吨,豆油出口从12亿磅调高到13亿磅,但是大豆出口没变,预计仍为10.1亿蒲式耳。供应量减少,消费量却增加,使得美国大豆的结转库存从上月预测的4.6亿蒲式耳减少到了4.35亿蒲式耳,这一点出乎市场分析人士的预料,这些分析师对库存的平均预测是4.66亿蒲式耳。从数据可以看出库存消费比处于较高水平,表明全球大豆供应充裕。

五、中国大豆采购目标的逐步转移对美国大豆的影响

据海关数据显示,2004年度中国总进口大豆2022万吨,其中11月和12月进口量分别达到了251万吨和220万吨,截止目前04/05年度中国共进口美国大豆累计923.28万吨,而相比03/04年度中国进口美国大豆882.95万吨,中国强劲购买力对于美国出口市场来说也是显得非常重要,也直接导致美国现货基差一直维持在较高的水平,对CBOT大豆期价起了一定的支撑,但1月份以后中国大豆采购将会把重点放在南美市场。所以在失去中国这样强劲的购买力后美国大豆出口市场也将变的悲观。同时随着近期中、巴两国大豆、豆油贸易一系列分歧问题的解决也为中国进口南美大豆扫清了障碍。

截止2005年1月13日,美国大豆累计出口销售2205万吨,而03/04年度总计出口2412.60万吨,对比可以看出,美国大豆出口也将出现逐步减退,出口高峰已经结束。

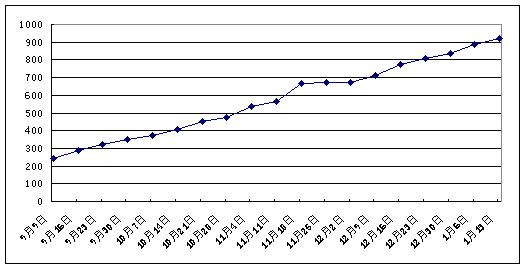

中国在美国大豆出口市场中的采购量 单位:万吨

六、A0501合约的高位摘牌

1月17日,大连商品交易所大豆A0501合约进入最后交易日,最后收盘价为2945元/吨。最后进入交割的持仓为61470手,折合实物307350吨,成为仅次于2002年5月合约75万吨交割量后的第二大交割量。

多头接下这30万余吨的大豆,会对市场造成多大压力呢?有许多投资者担心多头接货后会拿到期货市场转抛,从而对后续合约造成压力,也就是现在的0505合约,但我们比较一下近远期合约的价格就可以看到,主力5月合约比1月合约贴水360元/吨,显然抛向远月合约将会面临很大的贴水损失。另外,多方主力资金性质系投机资金,空方主力资金则系套保套利资金,因此,多方主力本身并不具备直接消化注册仓单的能力,而继续持有仓单对于该多方主力继续在期货市场上操作将会形成沉重的资金负担,因而多方主力将仓单转售现货企业的可能性较大,所以0505合约上并不存在转抛仓单的压力。

后市预测:

自2004年11月8日,CBOT大豆下探502.40美分低点后出现了几次小幅反弹,但一直在520-560美分/蒲式耳之间振荡。而连豆同样在2520-2670元/吨的价格之间波动,两个市场保持密切的联动。国内方面0505合约也成为了绝对的主力合约,其持仓比率达到了大豆总持仓的95%,如此大的持仓比率加之CBOT大豆的持续震荡走势,迟迟不能给出明确的方向,随着春节的临近,多空双方也是为规避外盘风险近期持仓都有所减少。连豆后期走势主要还要看CBOT大豆走势如何演绎。

对于影响CBOT期价的因素分析,现在重点已经放在了南美的大豆生产情况上面,美国因数对期价的影响将逐渐的减弱,如果南美天气不出现比较明显的干旱或者严重的亚洲锈病的话,良好的产量预期将对CBOT大豆形成长期的压制,从目前情况来看,CBOT大豆期价低点很可能会在2至3月份出现。